Tra i metodi di calcolo finanziario che possono essere di aiuto nella scelta tra ipotesi alternative di investimento, analizziamo il metodo del Tasso Interno di Rendimento (TIR), le relazioni con il metodo VAN (Valore Attuale Netto) e le sue modalità di utilizzo nelle scelte strategiche d’impresa.

=> Scarica gli esempi

Per mettere a confronto i due metodi, utilizziamo alcuni esempi pratici, che potete anche scaricare e personalizzare.

Metodi di valutazione investimenti a confronto

Il VAN, che calcola il valore attuale di una serie di flussi di cassa generati in periodi futuri attraverso l’utilizzo di un tasso di attualizzazione, porta a risultati “attendibili” se vengono stimati correttamente sia i flussi di cassa generati dall’investimento sia il tasso di attualizzazione, ovvero il tasso al quale occorre scontare i flussi di cassa futuri per determinare il loro valore effettivo ad oggi (al tempo 0).

Con riferimento a quest’ultimo, generalmente si è portati a ritenere che l’utilizzo dello stesso tasso di attualizzazione tra due ipotesi di investimenti alternativi, seppur errato nella stima, non influisca sul risultato finale del calcolo del Valore Attuale Netto; in realtà, tale affermazione è vera solo nel caso in cui i flussi di cassa dei due investimenti siano distribuiti “equamente” sui periodi di riferimento; difatti, una stima in “eccesso” del tasso di attualizzazione, penalizza maggiormente gli investimenti che generano flussi di cassa netti nei periodi finali di riferimento in quanto tali flussi vengono “scontati maggiormente” per l’errata stima.

=> Scelta tra investimenti alternativi con Excel

Per “superare” il problema della stima del tasso di attualizzazione si può ricorrere al metodo di calcolo del Tasso Interno di Rendimento per la scelta tra investimenti alternativi. Da un punto di vista matematico il TIR rappresenta il tasso di interesse che rende uguale a zero il Valore Attuale Netto di una serie di flussi di cassa. Tra due o più investimenti alternativi è da preferire, come illustreremo in seguito, quello che ha un TIR maggiore. La funzione finanziaria di Excel che consente di determinare il tasso interno di rendimento è TIR.COST. La funzione è costituita da due argomenti ed ha la sintassi =TIR.COST(valori;ipotesi). L’argomento valori è dato dalla sequenza dei flussi di cassa (compreso quello al periodo zero); l’argomento ipotesi è il tasso con il quale Excel inizia il procedimento di calcolo interattivo (se viene omesso Excel inizia con un tasso di interesse uguale a 0,1). Facciamo qualche esempio pratico per capire come utilizzare la funzione TIR.COST e quali sono le relazioni con la funzione VAN.

Primo esempio: Tasso Interno di Rendimento

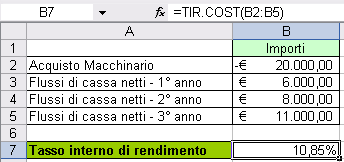

Supponiamo di voler calcolare il tasso interno di rendimento di un investimento finanziario (ad esempio, l’acquisto di un macchinario) che prevede un esborso iniziale di 20.000 €, e la riscossione di 6.000 € alla fine del primo anno (flussi di cassa netti), di 8.000 € alla fine del secondo anno e di 11.000 € alla fine del terzo anno. Trasferiamo i dati su di un foglio di calcolo come rappresentato in figura.

L’esborso iniziale per l’acquisto del macchinario è stato inserito nella cella B2 con segno negativo. Nella cella B7 abbiamo utilizzato la funzione TIR.COST con un solo argomento costituito dall’intervallo dei flussi di cassa (compreso il flusso al tempo 0, ovvero l’esborso iniziale):

=TIR.COST(B2:B5)

Abbiamo detto poc’anzi che, dal punto di vista matematico il TIR rappresenta il tasso di interesse che rende uguale a zero il VAN di una serie di flussi di cassa; pertanto, il risultato della funzione (10,85%) indica il “tasso di attualizzazione” che, se applicato ai flussi di cassa generati dall’investimento (6000, 8000, 11000), determina come risultato 20.000, valore che sommato algebricamente all’esborso iniziale consente di ottenere un VAN pari a zero (0). Per verificare quest’ultima affermazione è sufficiente calcolare il Valore Attuale Netto dei flussi di cassa applicando come tasso di attualizzazione il risultato della funzione TIR.COST. Se utilizziamo la formula =VAN(B7;B3;B4;B5) in una qualsiasi cella del foglio di calcolo otteniamo, difatti, come risultato 20.000. La funzione TIR.COST non si utilizza, solitamente, per valutare la convenienza di un solo investimento: in tale ipotesi l’investimento è conveniente se il TIR è maggiore del “tasso di attualizzazione” ma ciò ci riporta ad una stima di quest’ultimo valore come nel caso dell’utilizzo della funzione VAN!

Secondo esempio: Valore Netto Attuale

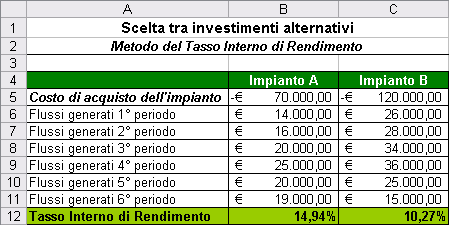

Supponiamo di dover acquistare un impianto per la produzione di un nuovo prodotto; le due ipotesi di investimento (Impianto A e Impianto B) hanno un costo differente e generano flussi di cassa (dati dai ricavi di vendita meno i costi dei prodotti venduti sommati a quelli di manutenzione degli stessi) come rappresentato nel foglio elettronico sottostante. Utilizzando il metodo del Tasso Interno di Rendimento, su quale impianto orientiamo la nostra scelta?

Nell’esempio proposto, la differenza tra la somma dei flussi di cassa e il costo di acquisto di ciascun impianto porta (volutamente) a risultati simili, ovvero a 44.000 €; pertanto se non si considerano i riflessi finanziari dei due investimenti, risulterebbe indifferente orientare la scelta su uno qualsiasi dei due impianti.

Per applicare il metodo del Tasso Interno di Rendimento, è sufficiente utilizzare nella cella B12 la funzione =TIR.COST(B5:B11) mentre nella cella C12 la funzione =TIR.COST(C5:C11) che possiamo ottenere trascinando il quadratino di riempimento dalla cella B12.

In entrambe le funzioni è stato omesso l’argomento “ipotesi” lasciando ad Excel il compito di determinare per interazione il TIR. Pertanto, poiché l’Impianto A ha un tasso interno di rendimento maggiore di quello dell’Impianto B, è sicuramente più conveniente, da un punto di vista finanziario, orientare la scelta sull’Impianto A.

La motivazione di tale affermazione può essere spiegata in questo modo: se attualizziamo i flussi generati dall’impianto A ad un tasso del 14,94% otteniamo un VAN pari a 70.000 (ovvero, identico al costo di acquisizione dell’impianto); diversamente, se utilizziamo un tasso di attualizzazione pari al 10,27% otteniamo un valore attuale netto maggiore di 70.000 (e ciò in quanto “scontiamo” il capitale ad un tasso inferiore) e, quindi, un risultato positivo dall’investimento nell’Impianto A; ora, poiché ad un tasso di attualizzazione del 10,27% l’investimento nell’Impianto B comporta un risultato pari a zero, è sicuramente conveniente investire sull’Impianto A.

TIR o VAN: quale metodo conviene adottare?

Nel valutare la scelta tra due investimenti alternativi è consigliato utilizzare il calcolo del Tasso Interno di Rendimento in alternativa al VAN e ciò in quanto si evita di dover fare una stima del tasso di attualizzazione richiesto dalla funzione VAN. Nel valutare la convenienza economica di un solo investimento è indifferente utilizzare la funzione VAN o la funzione TIR.COST in quanto, come abbiamo avuto modo di osservare nel primo esempio, è necessario sempre fare una stima del tasso di attualizzazione.

Entrambe le funzioni richiedono, per evitare errori di valutazione, una stima “attendibile” dei flussi di cassa che, a sua volta, dipende da numerosi fattori quali, ad esempio, gli strumenti di rilevazione statistica presenti in azienda, i dati storici a disposizione, il sistema di contabilità gestionale utilizzato, il tempo di riferimento (una previsione a medio termine è solitamente più attendibile di una previsione a medio/lungo termine) e gli scenari evolutivi del settore nel quale opera l’impresa.

di Corrado Del Buono