Chi ha la partita IVA quando prende pensione? Come si stabilisce per questi contribuenti l’età pensionabile e la soglia minima di contributi per ottenere il trattamento previdenziale? E soprattutto, come si calcola l’importo della pensione per le Partite IVA?

Vediamo, in dettaglio, come si calcola la pensione per Partite IVA, imprenditori e liberi professionisti, tenendo conto delle regole ordinarie ed delle formule di pensione anticipata a cui sono ammessi.

=> Calcolo pensione online

- A che età vanno in pensione le Partite IVA?

- Quanti contributi versano le Partite IVA?

- Come si calcola la pensione con Partita IVA?

- Quanto prende di pensione una partita IVA?

- Come funziona l’integrazione al minimo?

- Come vengono rivalutate le pensioni delle Partite IVA?

- Come funziona il cumulo pensione-lavoro per gli autonomi?

A che età vanno in pensione le Partite IVA?

Anche i titolari di partita IVA rientrano di norma nella platea dei lavoratori che rispondono ai requisiti ordinari della Legge Fornero, per cui possono andare in pensione a 67 anni di età con almeno 20 anni di contributi o, in alternativa, possono accedere alla pensione anticipata con 42 anni e 10 mesi di contributi se uomini e 41 anni e 10 mesi di contributi se donne.

Se afferiscono a casse private, però, sono soggetti a regole specifiche, tanto per l’età della pensione quanto per il calcolo dei contributi.

In base alla gestione di appartenenza, pertanto, è vincolato o libero anche l’accesso alle varie formule di flessibilità in uscita (Opzione Donna, Quota 103 e APe sociale) e alle agevolazioni pensionistiche per coloro lavori usuranti, mansioni gravose o lavoro precoce.

Quanti contributi versano le Partite IVA?

A seconda della professione esercitata, i titolari di partita IVA devono iscriversi a una specifica cassa o gestione: Casse di previdenza di categoria per i liberi professionisti con Albo professionale; Gestione Separata INPS per i liberi professionisti senza cassa; Gestione Artigiani e Commercianti INPS per gli artigiani e commercianti.

Le casse di categoria hanno un sistema di contribuzione stabilito dal loro regolamento, mentre le Gestioni INPS prevedono un sistema di contribuzione in cui ogni anno vengono stabilite le percentuali da versare sul reddito imponibile.

Artigiani e commercianti sono tenuti a versare una contribuzione minima e a calcolare i contributi sulla parte eccedente. I titolari di partita IVA che aderiscono al regime forfettario possono richiedere una riduzione del 35% dei contributi da versare all’INPS. Le aliquote 2023 previste per le Gestioni INPS sono le seguenti:

Gestione Separata

- 26,23% per professionisti non assicurati presso altre forme pensionistiche obbligatorie;

- 24% per professionisti e collaboratori titolari di pensione o provvisti di altra tutela pensionistica obbligatoria.

- 33,72% per collaboratori e figure assimilate non assicurati presso altre forme pensionistiche obbligatorie per i quali non è prevista la contribuzione aggiuntiva DIS-COLL

- 35,03% per collaboratori e figure assimilate non assicurati presso altre forme pensionistiche obbligatorie per i quali è prevista la contribuzione aggiuntiva DIS-COLL.

Gestione Artigiani

| Reddito | Aliquota | |

| Titolari e collaboratori over 21 fino a € 52.190 Titolari e collaboratori over 21 oltre € 52.190 |

24% | |

| 25% | ||

| Titolari e collaboratori under 21 fino a € 52.190 Titolari e collaboratori under 21 oltre € 52.190 |

23,25% | |

| 24,25% | ||

Gestione Commercianti

| Reddito | Aliquota | |

| Titolari e collaboratori over 21 fino a € 52.190 Titolari e collaboratori over 21 oltre € 52.190 |

24,48% | |

| 25,48% | ||

| Titolari e collaboratori under 21 fino a € 52.190 Titolari e collaboratori under 21 oltre € 52.190 |

23,73% | |

| 24,73% | ||

Come si calcola la pensione con Partita IVA?

La modalità di calcolo della pensione varia a seconda dell’età contributiva raggiunta al 31 dicembre 1995:

- per coloro che hanno accumulato almeno 18 anni di contributi, viene utilizzato un criterio misto, retributivo per l’anzianità maturata fino al 31 dicembre 2011 e contributivo per l’attività successiva al 1° gennaio 2012;

- per coloro che hanno meno di 18 anni di contributi, viene utilizzato un criterio misto, retributivo per l’anzianità maturata fino al 31 dicembre 1995 e contributivo per i periodi di attività successivi al 1° gennaio 1996;

- per coloro che si sono iscritti dall’1 gennaio 1996 e che quindi non hanno alcuna anzianità contributiva al 31 dicembre 1995, viene applicato solo il criterio contributivo, collegato al valore dei contributi versati nel corso degli anni.

Come si calcola la quota contributiva per gli autonomi?

Per calcolare l’ammontare della pensione lorda annua, è necessario moltiplicare i seguenti fattori: il montante contributivo, ovvero la somma dei contributi versati nel corso degli anni, il tasso annuo di capitalizzazione stabilito dall’ISTAT in base alla variazione del PIL degli ultimi cinque anni e il coefficiente di trasformazione, parametro utilizzato per “trasformare” il montante contributivo nella pensione lorda annua.

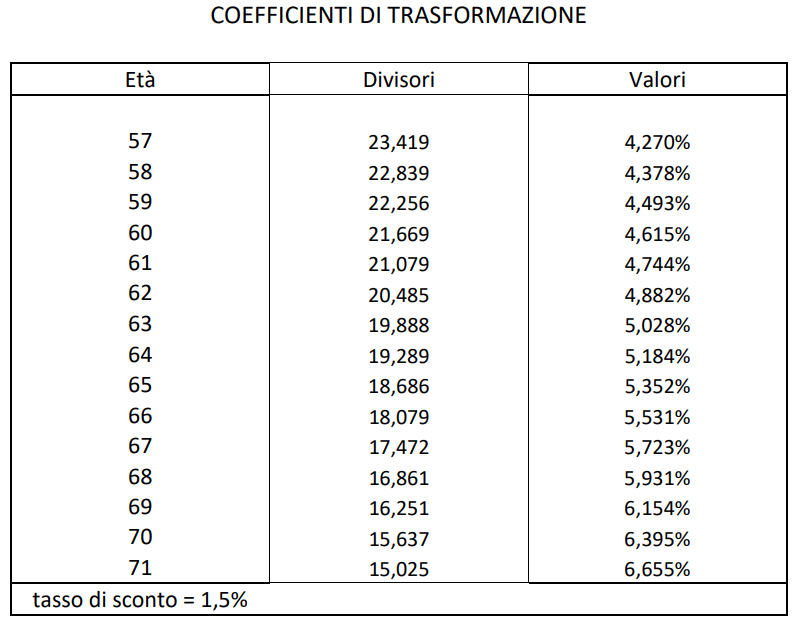

Il coefficiente di trasformazione rappresenta l’aliquota stabilita per legge dal Ministero del Lavoro, che viene aggiornata ogni tre anni, in base all’adeguamento dell’età pensionabile rispetto all’aspettativa di vita. L’importo mensile della pensione viene calcolato dividendo il risultato di questa moltiplicazione per 13 mensilità.

A decorrere dal 1° gennaio 2023, i divisori e i coefficienti di trasformazione del montante contributivo sono quelli indicati nella tabella allegata al decreto interministeriale Lavoro-Economia del 1° dicembre 2022 ed applicati nel 2023-24

Come si calcola la quota retributiva per gli autonomi?

Il calcolo della pensione retributiva si effettua considerando due quote:

- la quota A si basa sulle retribuzioni delle ultime 260 settimane di lavoro dipendente o delle ultime 520 settimane per i lavoratori autonomi, moltiplicate per il numero di settimane accumulate dall’inizio dell’attività lavorativa fino al 31 dicembre 1992;

- la quota B viene calcolata sulle retribuzioni delle ultime 520 settimane di lavoro dipendente o delle ultime 780 settimane per i lavoratori autonomi, moltiplicate per il numero di settimane accumulate dal 1° gennaio 1993 fino alla data di inizio della pensione.

I redditi utilizzati sono rivalutati tenendo conto dell’inflazione.

Per la quota di reddito annuo superiore al cosiddetto “tetto pensionabile” (52.190 euro nel 2023), aggiornato annualmente secondo gli indici ISTAT (costo della vita), l’aliquota di rendimento per la Quota A diminuisce come segue:

- all’1,5% per la fascia che supera il 33%;

- all’1,25% per la fascia tra il 33% e il 66%;

- all’1% per la restante fascia di reddito annuo pensionabile oltre il 66%.

L’aliquota di rendimento da applicare al reddito pensionabile utilizzato per la quota “B” viene invece stabilita come segue:

- 1,6% per ogni anno di contribuzione, della fascia superiore al 33% del “tetto”;

- 1,35% per ogni anno di contribuzione, della fascia compresa tra il 33% e il 66% oltre il “tetto”;

- 1,10% per ogni anno di contribuzione, della fascia compresa tra il 66% e il limite massimo di reddito contributivo pensionabile.

Aliquote di rendimento 2023

Quota A

- fino a 48.279,20 2%;

- fino a 64.211,34 1,50%;

- fino a 80.143,47 1,25%;

- oltre gli 80.143,47 1,00%.

Quota B

- fino a 48.279,20 2%;

- fino a 64.211,34 1,60%;

- fino a 80.143,47 1,35%;

- fino a 91.730,48 1,10%;

- oltre i 91.730,48 0,90%.

Come si calcola la pensione con il sistema misto per le Partite IVA?

A coloro che possono vantare almeno 18 anni di contributi al 31 dicembre 1995, si applica il sistema retributivo per l’anzianità accumulata fino al 31 dicembre 2011 e contributivo per il periodo successivo al 1° gennaio 2012; A chi ha dei contributi versati prima del 1995, ma in misura inferiore ai 18 anni, si applica il sistema retributivo per l’anzianità accumulata fino al 31 dicembre 1995 e contributivo a partire dal 1° gennaio 1996.

Quanto prende di pensione una partita IVA?

La pensione di un titolare di partita IVA dipende dall’anzianità contributiva, dalla Cassa di appartenenza e dal numero di contributi versati. In media, la pensione di un titolare di partita IVA è compreso tra il 35% e il 45% rispetto all’ultima retribuzione percepita.

Come funziona l’integrazione al minimo?

L’integrazione al minimo avviene quando l’ammontare della pensione, calcolata secondo il metodo retributivo sulla base dei contributi effettivamente versati, risulta essere inferiore a un determinato importo (per il 2023 è pari a 563,73 euro al mese, ossia 6829,94 eurol’anno). In questo caso, la differenza tra l’importo maturato e la soglia stabilita viene coperta dallo Stato. Per avere diritto all’integrazione, sono necessarie due condizioni:

- la persona che richiede la pensione non deve avere altri redditi soggetti a IRPEF superiori a due volte il trattamento minimo;

- il reddito complessivo della coppia (composto dal pensionato e dal proprio coniuge) non deve eccedere quattro volte l’importo annuale del minimo.

Quanto prende di pensione un autonomo con 20 anni di contributi?

La risposta non può essere univoca perché il calcolo della pensione dipende da fattori individuali, tuttavia possiamo ipotizzare che il lavoratore autonomo che va in pensione con 20 anni di contributi acceda alla pensione di vecchiaia, quindi abbia compiuto almeno 67 anni di età; in questo caso, secondo le statistiche dell’Osservatorio INPS, la pensione di vecchiaia in media corrisponde a circa 1.300 euro lordi al mese.

Quanto prende un commerciante con 42 anni di contributi?

A 42 anni e 10 mesi, gli uomini possono accedere alla pensione anticipata ordinaria in misura piena, indipendentemente dalla loro età. Facendo qualche calcolo approssimativo, un autonomo con retribuzione annua di 25mila euro che va in pensione a 65 anni, potendo vantare 42 anni e 10 mesi di contribuzione prenderà circa 1.150 euro al mese di pensione. Con 20mila euro di retribuzione la pensione scenderà a circa 920 euro.

Perché un artigiano prende poco di pensione?

Gli artigiani tendono ad avere redditi variabili e, in alcuni casi, più bassi rispetto ad altre professioni, il che può portare a contributi previdenziali inferiori e, di conseguenza, a una pensione più bassa. Va infatti ricordato che il metodo di calcolo basato sul sistema contributivo tende a penalizzare maggiormente i redditi medi e bassi. Inoltre, lavorando come autonomi, gli artigiani, come i commercianti, versano aliquote contributive più basse rispetto ai dipendenti (che versano il 33% della retribuzione).

Come vengono rivalutate le pensioni delle Partite IVA?

La rivalutazione delle pensioni è un processo di adeguamento annuale degli importi dei trattamenti pensionistici al costo della vita, noto anche come perequazione. Questo meccanismo si applica a tutti i tipi di pensione erogati dalla previdenza pubblica, dalle gestioni dei lavoratori autonomi e dalle gestioni sostitutive, esonerative, esclusive, integrative ed aggiuntive.

La perequazione viene calcolata sulla base degli incrementi dell’indice annuo dei prezzi al consumo accertati dall’ISTAT e viene applicata a partire dal 1° gennaio di ogni anno. A novembre 2022 è stato stabilito che la percentuale di variazione per il calcolo della perequazione delle pensioni per il 2023 è pari al 7,3%.

La rivalutazione delle pensioni dipende dalle fasce di reddito, con una percentuale più alta per i trattamenti pensionistici complessivamente pari o inferiori a 4 volte il trattamento minimo (523,83 euro), e una percentuale più bassa per i trattamenti pensionistici complessivamente superiori a 10 volte il trattamento minimo.

Come funziona il cumulo pensione-lavoro per gli autonomi?

I titolari della pensione di vecchiaia, pensione anticipata, o ex pensione di anzianità, erogate con il sistema misto o retributivo, sono interamente cumulabili con i redditi da lavoro, dipendente o autonomo. Ciò significa che i pensionati possono svolgere entrambe le attività senza subire alcuna riduzione della loro pensione. Per quanto riguarda le prestazioni pensionistiche maturate in base al sistema contributivo, ovvero per coloro che sono entrati nel mondo del lavoro successivamente al 31 dicembre 1995 (contributivo puro), è possibile cumulare la pensione con i redditi da lavoro a condizione che sia soddisfatta almeno una delle seguenti condizioni:

- avere compiuto almeno 60 anni di età se donna o 65 anni se uomo;

- aver accumulato almeno 40 anni di contribuzione;

- avere accumulato almeno 35 anni di contributi e avere 61 anni di età.

Queste disposizioni sono contenute nell’articolo 19 del DL 112/08 e nella Circolare INPS 108/2008.

Per quanto riguarda il cumulo pensione-reddito da lavoro, le partite IVA beneficiarie della pensione di invalidità devono fare attenzione a non cumulare redditi da lavoro: l’assegno ordinario di invalidità viene decurtato in caso di redditi percepiti che superano determinate soglie: se il reddito derivante dall’attività lavorativa dipendente, autonoma o di impresa svolta supera 4 o 5 volte l’importo del trattamento minimo annuo, l’assegno viene ridotto del 25% o del 50% rispettivamente.

Inoltre, se l’assegno rimane comunque superiore al trattamento minimo, può subire un secondo taglio, se l’anzianità contributiva sulla base della quale è stato calcolato l’assegno è inferiore a 40 anni. La riduzione aggiuntiva varia in base all’origine del reddito: in caso di lavoro autonomo è pari al 30% della quota eccedente il trattamento minimo (comunque la trattenuta non può essere superiore al 30% del reddito prodotto, ai sensi dell’articolo 72, comma 1 della legge 388/2000). Se il reddito proviene da lavoro dipendente, il taglio aggiuntivo è pari al 50% della quota eccedente il trattamento minimo. Tale riduzione non scatta se il reddito ottenuto è inferiore al trattamento minimo INPS, oppure se il lavoratore ha contratti a termine con una durata massima di 50 giornate all’anno, o per redditi derivati da attività svolte nell’ambito di programmi di reinserimento per gli anziani in attività socialmente utili promossi da enti locali e altre istituzioni pubbliche e private (articolo 10, Dlgs 503/1992; Circolare INPS 197/2003).

Ad altre prestazioni di invalidità si applica solo la seconda riduzione, a patto di avere almeno di 40 anni di contributi.

Le attività lavorative possono causare riduzioni delle pensioni ai superstiti (pensione di reversibilità o indiretta):

- se il reddito annuo dall’attività è tra tre e quattro volte il minimo INPS, la pensione del superstite si riduce del 25% dell’importo originario;

- se il reddito supera il quattro volte il minimo INPS , la riduzione è del 40%;

- se supera cinque volte, la pensione si riduce del 50%.

Queste riduzioni riguardano principalmente il coniuge superstite che riceve la pensione mentre lavora o ha altri redditi. Tuttavia, non si applicano se ci sono altri beneficiari della prestazione nello stesso nucleo familiare (es. figli minori, studenti o inabili maggiorenni).

A quali pensionati viene fatto divieto di lavorare?

A coloro che sono titolari di una pensione di inabilità riconosciuta ai sensi della legge 335/1995 o che andranno in pensione con Quota 103, Quota 102 o Quota 100, è vietato percepire redditi da lavoro dipendente o autonomo fino al raggiungimento dell’età prevista per la pensione di vecchiaia, attualmente 67 anni.

Durante il periodo di anticipo della pensione, è prevista una deroga per il lavoro autonomo occasionale, ma solo entro il limite annuale di 5.000 euro lordi annui. Chi richiede la pensione in Quota 102 o Quota 100 deve dichiarare l’assenza o la presenza di redditi incumulabili mediante la presentazione del modello AP140 in fase di domanda di pensione.

Coloro che sono già titolari della pensione in Quota 102 o Quota 100 devono presentare il modello AP139 per dichiarare la percezione di redditi cumulabili o incumulabili con la loro pensione. In caso contrario, la pensione potrebbe essere sospesa.