L’analisi sulla profittabilità dei clienti (Customer Profitability Analisys) è uno dei risultati più interessanti dell’applicazione del CRM al Marketing. La filosofia di base è molto semplice: non è detto che i clienti che generano più fatturato sono quelli che generano più utili. L’obiettivo è quello di identificare quali sono i clienti realmente profittevoli allo scopo di concentrare su di essi gli sforzi di marketing e verificare se esistono segmenti di clientela sui quali è possibile aumentare la profittabilità.

Quest’ultima strategia è basata su azioni che mirino a incrementare l’efficacia e l’efficienza dei processi commerciali e di contatto con il cliente. La logica è elementare ma le aziende tendono ancora oggi a dare troppa importanza ai volumi d’acquisto piuttosto che ai costi che i clienti generano per l’organizzazione.

Ciò che serve per effettuare una analisi sulla profittabilità dei clienti è un sistema di CRM integrato con dati della contabilità dei costi (tenuta con metodo Activity Based Costing). Per capire se un cliente ci consente di ottenere un margine più elevato di un altro, abbiamo bisogno di:

- informazioni sui ricavi generati (quantità acquistate, prezzi, sconti applicati)

il software di CRM è facilmente in grado di fornirci queste informazioni distinte per ogni cliente ed ogni transazione. - informazioni sui costi generati (es. contatti con forza vendita, contatti con call center, costi di trasporto, costi amministrativi generati, etc.)

In questo caso il software di CRM ci fornirà informazioni precise sul numero di visite, contatti, consegne, resi, etc. Dovremo poi moltiplicare questi dati per il costo unitario di ogni singola attività (appunto, di visite, contatti, etc.) come desumibile da una contabilità di costi per attività.

Alcuni software, com il CRM di SAP, hanno un modulo specifico dedicato alla Customer Profitability Analysis ma anche le aziende più piccole, che hanno CRM sviluppati per il solo monitoraggio della forza vendita, possono implementare un sistema di tal genere: è però necessario che il CRM tenga traccia di tutti i contatti generati dal cliente attraverso le diverse modalità di interfaccia.

I diversi canali di vendita

Se vendiamo solo attraverso e-commerce, questo monitoraggio è molto più semplice. Basterà richiedere al fornitore dell’e-commerce di implementare un sistema che rilevi il numero dei contatti generati dal singolo cliente. Questo dev’essere affiancato da un’interrogazione al database che permetta di avere sempre a portata di mano il ricavo generato dai singoli clienti.

Se utilizziamo più canali di vendita, il discorso si complica un po’: un esempio pratico ci aiuterà a inquadrare meglio la situazione. Supponiamo che la nostra azienda venda manufatti in rame e che gli ordini pervengano attraverso A) un sito web business to business; B) una forza di vendita composta esclusivamente da personale interno; C) un contact center interno. Ognuno di questi tre canali di vendita avrà i suoi punti di forza e i suoi punti di debolezza:

- A)un acquisto effettuato tramite un sito b2b genera costi commerciali inferiori e maggiore automatizzazione delle procedure amministrative, ma il cliente è solo, ha scarsa assistenza nella scelta dei prodotti, decide autonomamente cosa e quanto acquistare. L’incidenza dei resi, inoltre, è più elevata.

- B)la forza vendita si avvantaggia del contatto personale. Attraverso il sapiente utilizzo di capacità relazionali, un agente è in grado di orientare le decisioni di acquisto del cliente in maniera molto efficace. Di converso, il costo per contatto è molto elevato e le procedure amministrative sono più farraginose.

- C)il contact center è una figura intermedia. Come nel web, il processo d’acquisto è attivato dal cliente; la capacità di influenza dell’operatore sulle scelte è inferiore rispetto a quella di un agente, ma esiste; il costo per contatto è medio-basso e le procedure amministrative possono essere sufficientemente automatizzate.

Clienti dell’impresa

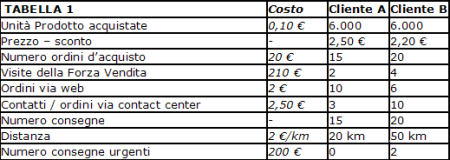

Supponiamo di avere due clienti, come nella Tabella. Notiamo immediatamente come il cliente A e il cliente B, acquistino la stessa quantità di prodotti in un anno. Il prezzo medio che applichiamo al cliente B è, però, inferiore (2,20 euro a fronte dei 2,50 euro applicati al cliente A). Da ciò si desume che la nostra azienda applica un trattamento di favore al cliente B. Questa analisi ci serve innanzi tutto a capire se questo trattamento di favore è giustificato o meno.

Per farlo, cominciamo con il verificare quanti ordini di acquisto effettuano i due clienti nell’anno. Il cliente A ne effettua 15 (numero medio di prodotti acquistati 6.000:15=400), il cliente B ne effettua 20 (numero medio di prodotti acquistati 6.000:20=300). Dato che ogni ordine genera un processo e che ogni processo ha un costo, il cliente B genera costi di gestione degli ordini superiori rispetto al cliente A. Ciò, di per sé, non è negativo. Si può ipotizzare che il cliente A sia visitato più spesso dall’agente di zona e che sia costui a provocare, con la sua bravura, acquisti unitari di maggiore consistenza.

Andiamo quindi ad analizzare quali canali utilizzano i due clienti per effettuare gli ordini. È facile rendersi conto che, in realtà, il cliente B fa molti ordini alla forza vendita (4, a fronte dei 2 del cliente A) e usa poco il web (solo 6 ordini su 20) mentre il cliente A predilige il sito Internet. Si verifica quindi una situazione paradossale: il cliente B preferisce il contatto personale (forza vendita+contact center), questo contatto genera costi commerciali ed amministrativi superiori ma non è in grado di generare ordini medi di acquisto neppure pari a quelli del cliente A.

Prezzi diversi per clienti diversi

Allora, perché applicare un prezzo scontato al cliente B? Forse perché il cliente A ha esigenze di tipo logistico che generano costi maggiori per l’organizzazione? Proseguendo nell’analisi ci rendiamo conto che il magazzino del cliente A è più vicino di quello del cliente B (20 km contro 50 km) e che il cliente B richiede più spesso del cliente A consegne urgenti (che generano un costo rilevante per l’organizzazione).

L’analisi potrebbe proseguire analizzando altri parametri tipo modalità e tempi di pagamento ma pensiamo che il quadro sia sufficientemente chiaro. Passiamo a rispondere alla domanda iniziale: il trattamento di favore al cliente B è giustificato? La risposta è: assolutamente no! Applichiamo un trattamento di favore al cliente B perché, magari, è un vecchio cliente oppure perché è un cliente di prestigio ma non abbiamo consapevolezza del fatto che un trattamento di tal genere premia un soggetto che genera costi evitabili per l’organizzazione.

Rapportando ricavo prodotto e costi generati con la formula (ricavi-costi)/ricavi possiamo facilmente calcolare la profittabilità dei due clienti. Nel caso del cliente A il rapporto è pari a (15.000-1.667,50)/15.000 e cioè pari all’89%; nel caso del cliente B il rapporto è (13.200-3.717)/13.200 e cioè il 72%. Questo è l’indice di profittabilità dei due clienti.

Cosa fare adesso? Le azioni da intraprendere sono di due tipi. In primo luogo, il nostro dipartimento di marketing dovrà concentrarsi sul cliente A studiando quali azioni di marketing 1to1 gli si confacciano (politiche di cross-selling, servizio clienti dedicato, etc.). In secondo luogo si dovranno eliminare le sacche di inefficienza che riducono la profittabilità del cliente B incentivandolo ad usare di più il sito web per effettuare gli ordini e ad effettuare acquisti meno frequenti ma di maggiore consistenza: farlo è tutto sommato semplice, il vostro dipartimento di marketing avrà competenze e fantasia sufficienti a raggiungere risultati sorprendenti.