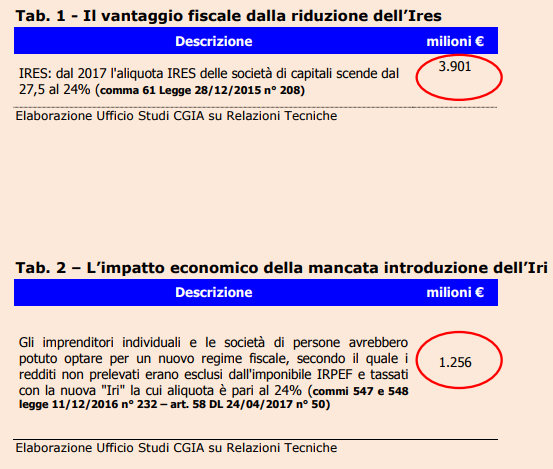

Le scelte governative penalizzano le piccole e micro imprese, mentre le medie e grandi aziende godono di nuove agevolazioni fiscali. Lo afferma l’Ufficio studi della CGIA Mestre sulla base di un semplice calcolo: se il taglio dell’IRES (imposta sui redditi delle società di capitali) consente alle società di risparmiare 3,9 miliardi di euro di tasse all’anno, alle piccole imprese lo slittamento IRI (imposta sui redditi) impedirà di risparmiare almeno 1,2 miliardi di euro di tasse all’anno.

=> Tasse imprese 2017: IRI, IRES e IRPEF a confronto

La CGIA Mestre ripercorre i passaggi normativi che hanno portato a questa situazione, a partire dalla misura con la quale il Governo Renzi che nel 2016 aveva previsto un taglio delle imposte sui redditi per tutte le imprese ma che di fatto ha visto coinvolte poco meno di 630.000 imprese, pari al 13% del totale delle aziende presenti nel Paese.

Entrando nel dettaglio:

- dal 2017 l’IRES è scesa di 3,5 punti arrivando al 24%, un taglio di 3,9 miliardi di euro compensato dall’impatto economico negativo del ridimensionamento dell’ACE (Aiuto alla Crescita Economica) di 1,7 miliardi. In totale le società di capitali hanno “guadagnato” 2,2 miliardi di euro;

- l’introduzione dell’IRI per le piccole e micro imprese (persone fisiche, società di persone, società in nome collettivo, etc.), prevista nel 2017 con un’aliquota del 24%, è stata rimandata dalla Legge di Stabilità 2018 al prossimo anno per mancanza di risorse (1,2 miliardi di euro).

Una situazione che il coordinatore dell’Ufficio studi della CGIA, Paolo Zabeo, commenta così:

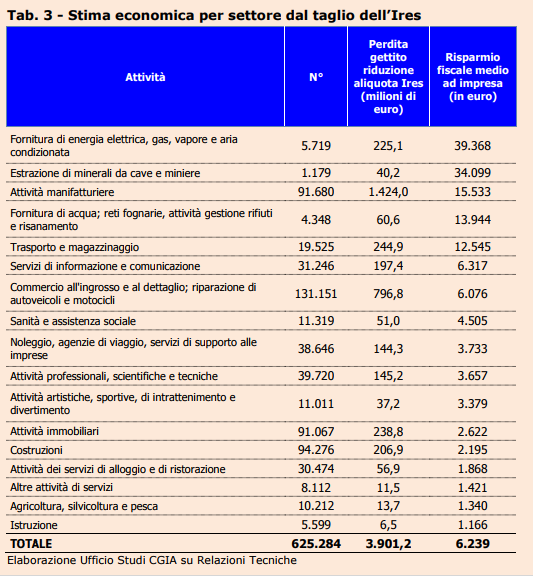

“Pur riconoscendo che, rispetto a qualche decennio fa, tra le società di capitali troviamo anche le piccole imprese è indubbio che il taglio dell’IRES ha avvantaggiato soprattutto le grandi, in particolar modo quelle appartenenti al settore energetico e a quello minerario. E sebbene la riduzione dell’IRES sia stata in parte bilanciata dall’attenuazione degli effetti positivi dell’ACE, ancora una volta si è prestata attenzione solo alle istanze sollevate dalle imprese di maggiore dimensione, mentre alla stragrande maggioranza delle attività che non pagano l’IRES non è stato riservato alcun vantaggio fiscale”.

=> ACE, agevolazione ridotta

Il Segretario della CGIA, Renato Mason, aggiunge:

“Oltre a ridurre il peso delle tasse è necessario, in particolar modo per le micro imprese, diminuire anche il numero di adempimenti fiscali che, invece, continua ad aumentare e costituisce un grosso problema per moltissime attività. Non dobbiamo dimenticare che i più penalizzati da questa situazione, così come avviene per le tasse, sono le piccole e piccolissime imprese che, a differenza delle realtà più grandi, non dispongono di una struttura amministrativa in grado di farsi carico autonomamente di tutte queste incombenze.”

Tra le novità fiscali positive di maggiore rilievo, in ottica proprio di semplificazione per le piccolissime imprese, la CGIA l’addio agli studi di settore previsto dalla manovra correttiva della Legge di Stabilità 2017, che verranno sostituiti dagli indicatori di affidabilità economica prima della fine dell’anno di imposta 2017 per una settantina di categorie su un totale di 193 che attualmente sono sottoposte agli studi:

“Per molti lavoratori sarà la fine di un incubo – conclude Paolo Zabeo – anche se sarà necessario monitorare il periodo di transizione di questi nuovi strumenti. I nuovi indicatori di affidabilità fiscale che

sostituiranno gli studi di settore, infatti, dovranno garantire una riduzione delle tasse e una maggiore semplificazione nei rapporti con il fisco. Altrimenti, questa novità servirà a poco. Per questo è determinante che nella fase di gestazione di questi indicatori sia determinate il ruolo delle associazioni di categoria dei lavoratori autonomi, che meglio di chiunque altro conoscono le specificità e le caratteristiche fiscali delle attività interessate da questa novità”.