Per sanare un’irregolarità in una fattura, in molti casi l’impresa emette una nota di credito al fine di stornare totalmente o parzialmente l’importo erroneamente addebitato. È importante, però, avere ben presente la normativa vigente. Per affrontare l’argomento partiamo da un esempio.

Nota di variazione

In data 20 aprile la ditta Alfa SpA vende alla ditta Beta Srl merce per un valore di euro 10.000. Da precedenti accordi, la ditta Alfa applicherà uno sconto incondizionato del 10%. La merce viaggia a mezzo vettore tramite fattura accompagnatoria. Il 15 maggio la ditta Alfa provvede alla liquidazione e contestualmente al pagamento dell’IVA a debito.

Il 18 maggio la ditta Beta rileva un errore di fatturazione poiché gli accordi contrattuali prevedevano un ulteriore sconto del 3% da riconoscere sull’intero importo al raggiungimento dei 10.000 euro. Questo è ciò che capita in molte società. Può accadere, infatti, che a seguito dell’emissione della fattura o della relativa registrazione in prima nota sorga la necessità di dover modificare imponibile o imposta e, quindi, sorge l’esigenza di dover emettere una fattura integrativa per la differenza da accreditare al cliente, che prende il nome di nota di credito.

=> Pagamento Fatture: il modello di Sollecito

Normativa

Come disposto dall’articolo 26 del D.P.R. 633/72 (Legge IVA), se un’operazione per la quale sia stata emessa fattura, successivamente alla registrazione in prima nota, viene meno in tutto o in parte o se ne riduce l’ammontare imponibile, in conseguenza di dichiarazione di nullità, annullamento, revoca, risoluzione, rescissione e simili o per mancato pagamento in tutto o in parte a causa di procedure concorsuali o di procedure esecutive rimaste infruttuose o in conseguenza dell’applicazione di abbuoni o sconti previsti contrattualmente, il cedente del bene o prestatore del servizio ha diritto di portare in detrazione l’imposta corrispondente alla variazione.

Eccezioni: tali disposizioni non possono essere applicate dopo il decorso di un anno dalla effettuazione dell’operazione imponibile qualora gli eventi ivi indicati si verifichino in dipendenza di sopravvenuto accordo fra le parti e possono essere applicate, entro lo stesso termine, anche in caso di rettifica di inesattezze della fatturazione.

Correzione errori in fattura

La correzione di errori materiali o di calcolo nelle registrazioni e nelle liquidazioni periodiche deve essere fatta mediante annotazione delle variazioni dell’imposta in aumento e in diminuzione nel registro. Con le stesse modalità devono essere corretti gli errori materiali inerenti alla trascrizione di dati indicati nelle fatture o nei registri tenuti a norma di legge. Le note di credito devono essere emesse alla medesima aliquota d’imposta applicata a suo tempo nell’emissione della fattura di vendita anche se questa, nel frattempo, è cambiata.

Mancato incasso

Particolare attenzione, invece, al mancato incasso della fattura emessa. Solo in alcuni casi, infatti, il creditore che ha versato l’IVA a seguito di emissione di fattura attiva, ma non ha incassato il relativo corrispettivo, può evitare il pagamento dell’imposta. Il fornitore può in tal caso registrare una variazione in diminuzione dell’imponibile e del tributo quando l’ammontare è ridotto in conseguenza al mancato pagamento del debitore soggetto a procedure concorsuali o esecutive rimaste infruttuose.

Fallimento aziendale

Le procedure che legittimano l’effettuazione di una variazione in diminuzione sono il fallimento, la liquidazione coatta amministrativa, il concordato fallimentare e il concordato preventivo. La procedura concorsuale si dimostra infruttuosa in caso di:

- fallimento sia scaduto il termine per le osservazioni al piano di riparto o, in mancanza di quest’ultimo, per i reclami al decreto di chiusura della procedura;

- liquidazione coatta amministrativa sia decorso il termine di contestazione al piano di riparto;

- concordato fallimentare alla scadenza del termine per il passaggio in giudicato della sentenza di omologazione del concordato stesso;

- concordato preventivo in relazione alla percentuale dei crediti chirografari non accolti, alla scadenza del termine per l’appello della sentenza di omologazione.

=> Legge Fallimentare: tutele per debitori e creditori

In definitiva, il credito verso il cliente strettamente legato al conseguimento del ricavo di vendita deve essere svalutato nel momento in cui sorge la certezza che lo stesso non sarà riscosso. È questo il caso del fallimento, la cui dichiarazione permette l’immediata svalutazione del credito verso il cliente.

Recupero credito IVA

Il creditore può recuperare l’IVA emettendo regolare nota di credito a seguito del mancato pagamento, in tutto o in parte, a causa di procedure concorsuali o esecutive rimaste infruttuose, o in conseguenza dell’applicazione di abbuoni o sconti previsti contrattualmente. Per recuperare il credito IVA, quindi, è necessario che abbia avuto inizio almeno il primo atto tipico con il quale si instaura una procedura esecutiva che, per il fallimento, deve essere ravvisato nella sentenza dichiarativa, mentre per l’esecuzione individuale in forma generica, nel pignoramento.

Scritture contabili

Dal punto di vista contabile, quindi, l’impresa dovrà registrare uno storno dei ricavi e dell’IVA e la chiusura totale o parziale dei crediti verso i clienti.

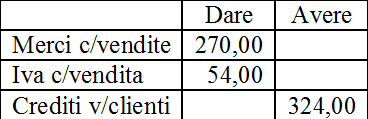

Per riprendere l’esempio posto in apertura la ditta Alfa dovrà emettere una nota di credito nei confronti della ditta Beta per il valore di euro 270,00 + IVA ottenuto dall’applicazione di un ulteriore sconto del 3% sul prezzo di vendita e riportando in contabilità le seguenti scritture contabili:

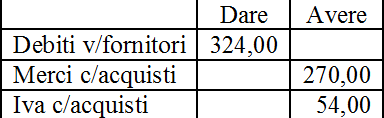

L’impresa Beta, al momento della ricezione della nota di credito, riporterà in prima nota la seguente registrazione contabile:

Da puntualizzare che, in sede di chiusura di bilancio, tutti i crediti dovranno essere esposti al netto delle note di credito da emettere. Di contro, i debiti saranno indicati al netto delle note di credito da ricevere.