Dato dalla differenza tra attività e passività di bilancio, il patrimonio è l’insieme di tutti i beni materiali e immateriali a disposizione dell’imprenditore in qualsiasi momento della vita aziendale. L’articolo 2424 del codice civile stabilisce che le voci del patrimonio netto vengono indicate nel passivo dello stato patrimoniale secondo il seguente schema:

A)Patrimonio netto

- Capitale

- Riserva da sovrapprezzo delle azioni

- Riserve di rivalutazione

- Riserva legale

- Riserve statutarie

- Riserva per azioni proprie in portafoglio

- Altre riserve, distintamente elencate

- Utili (perdite) portati a nuovo

- Utile (perdita) dell’esercizio

L’indicazione analitica delle voci del patrimonio netto deve essere indicata nella nota integrativa (articolo 2427 del codice civile) con specificazione, mediante prospetti esaustivi, della loro origine, utilizzazione e distribuibilità nonché della utilizzazione negli esercizi precedenti; variazioni intervenute nella consistenza delle singole voci; numero e valore nominale di azioni e altri strumenti finanziari emessi dalla società. => Leggi come nasce una società

Capitale sociale

Il Capitale sociale è costituito dal valore complessivo attribuito ai conferimenti dei soci o comunque alla quota di conferimento destinata a capitale, e rappresenta una forma di garanzia da parte dei creditori della società. Esprime il capitale sociale dell’impresa anche se non ancora interamente versato (in tal caso, a compensare la partita di bilancio interviene il conto Crediti verso soci per versamenti non ancora dovuti iscritto nell’attivo dello Stato Patrimoniale). Esistono limiti minimi per la costituzione del Capitale sociale sia per le Società per Azioni che per le Società a responsabilità limitata rispettivamente euro 120.000 ed euro 10.000. Il capitale è diviso in parti chiamate azioni nelle SpA e quote nelle Srl. Le azioni sono indivisibili, fornite ai soci in proporzione alla quota di capitale sottoscritta e rappresentano parti uguali di capitale sociale, definite nell’atto costitutivo. Le quote, invece, sono determinate in funzione dell’appartenenza ad un soggetto. La modifica al capitale sociale della società può avvenire esclusivamente in sede di assemblea straordinaria. Qualora venga eroso da perdite per oltre un terzo del proprio valore, gli amministratori devono necessariamente convocare l’assemblea dei soci per gli opportuni provvedimenti: riduzione a un valore non inferiore al minimo legale; trasformazione della società in un tipo il cui capitale sia compatibile con quello rimasto(ad esempio, da SpA a Srl).

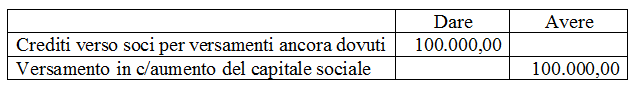

Nel caso di aumento di capitale, gli amministratori devono depositare al Registro delle imprese un’attestazione comprovante l’avvenuta operazione. Tuttavia, fino a quando l’iscrizione non sia avvenuta, non può essere menzionato dalla società. Per questo motivo, in contabilità, viene utilizzato un conto chiamato Versamenti in c/aumento del capitale sociale che sarà stornato nel momento in cui il Registro delle imprese restituirà l’attestazione di avvenuta iscrizione. Si pensi ad esempio alla ditta Alfa SpA che in data 01/04/n delibera l’aumento di Capitale sociale di euro 100.000. Al momento della delibera di aumento del Capitale sociale si avrà la seguente scrittura:

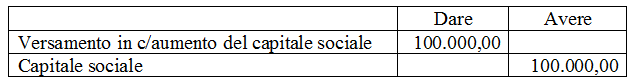

In data 25/05/n la ditta Alfa SpA riceve l’attestazione di avvenuta iscrizione da parte del Registro delle imprese:

=>Vai alla Guida al bilancio aziendale

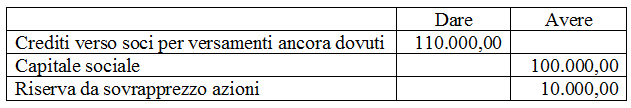

Obbligo di costituire le riserve

L’obbligo di costituire le riserve in una società è dettato dal codice civile. L’articolo 2430, infatti, stabilisce l’istituzione di una riserva legale mediante l’accantonamento di una somma corrispondente almeno alla ventesima parte degli utili netti finché non si raggiunga un quinto del Capitale. Le somme percepite dalla società per l’emissione di azioni ad un prezzo superiore al loro valore nominale non possono essere distribuite fino a che la riserva legale non abbia raggiunto il limite stabilito dal suddetto articolo 2430 c.c., in caso contrario confluiscono nella cosiddetta Riserva da sovrapprezzo azioni. Si pensi, ad esempio, alla ditta Alfa SpA che, in corso d’anno, delibera l’aumento di Capitale sociale di euro 100.000,00 grazie all’emissione di 10.000 azioni da euro 10,00 a euro 11,00. In contabilità dovranno essere rilevate le seguenti scritture contabili:

Qualora la valutazione delle partecipazioni con il metodo del Patrimonio netto generi plusvalenze è necessario accantonare l’importo a riserva non distribuibile. L’articolo 2426 prescrive il trattamento contabile della plusvalenza sulle partecipazioni sorte tra la chiusura dell’esercizio in cui è stata iscritta la partecipazione e la chiusura dell’esercizio successivo. Negli esercizi successivi le eventuali plusvalenze derivanti dall’applicazione del metodo del patrimonio netto sono iscritte in una riserva non distribuibile. L’articolo 2357-ter dispone, inoltre, l’obbligo di costituire una riserva indisponibile di importo pari quello delle azioni proprie iscritto all’attivo del bilancio e di mantenerla finché le azioni stesse non vengono trasferite o annullate Le riserve statutarie trovano fondamento nelle disposizioni dello statuto societario, che ne prevede condizioni, vincoli e modalità di formazione e movimentazione. Altri tipi di riserve individuabili sono: straordinaria, creata senza scopo preciso (l’assemblea può infatti determinare una specifica destinazione che può variare i qualsiasi momento); per rinnovo impianti e macchinari, nella prospettiva di una sostituzione delle immobilizzazioni materiali; per acquisto azioni proprie; di azioni della società controllante; da rivalutazione delle partecipazioni; da riduzione capitale sociale; di avanzo di fusione; di contributi in conto capitale; da condono fiscale; di utili su cambi.

Utili

Ciascun socio ha diritto di percepire gli utili generati, è nullo il patto (chiamato “leonino”) con cui uno o più soci sono esclusi dalla partecipazione agli utili (o perdite). L’utile è il risultato netto del periodo ed è indicato anche nel conto economico. Gli utili conseguiti dalla società vengono solitamente distribuiti proporzionalmente alle azioni possedute o alla quota di competenza di ciascun socio. È vietata la ripartizione degli utili nei casi in cui risulti una perdita in bilancio del capitale sociale, a meno che quest’ultimo non sia reintegrato o ridotto in misura corrispondente. Le norme secondo cui gli utili devono essere ripartiti contestualmente alla quota di ciascun socio devono essere indicate nell’atto costitutivo. Ai sensi dell’articolo 2413 del codice civile, se la riduzione del capitale sociale è obbligatoria o le riserve diminuiscono a causa delle perdite, non è possibile distribuire utili fino a quando l’ammontare del capitale sociale, della riserva legale e delle riserve disponibili non sia pari alla metà dell’ammontare delle obbligazioni in circolazione. La distribuzionedegli utili è deliberata dall’assemblea. Se in bilancio sono presenti costi di impianto e ampliamento non possono essere distribuiti dividendi qualora le riserve disponibili non siano sufficienti a coprire l’ammontare dei costi non ancora ammortizzato. Gli utili non distribuiti o che non vanno a costituire riserve e le perdite non coperte da riserve si riportano all’anno successivo e rappresentano i cosiddetti utili (perdite) a nuovo. => Leggi la proposta Sacconi: utili imprese anche ai dipendenti