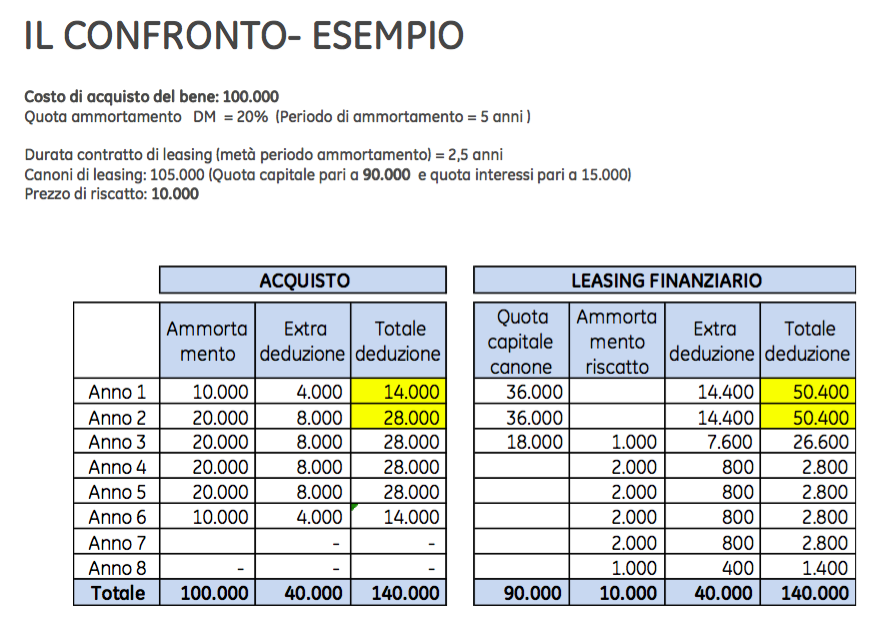

Focus sulle opportunità offerte alle aziende italiane dalle novità fiscali su leasing finanziario e super ammortamento, introdotte dalla Legge di Stabilità 2016 (Legge n. 208/2015): il vademecum è stato presentato al Media Dialogue organizzato da GE Capital Italia, sintetizzando tutte le agevolazioni per l’acquisto di beni strumentali.

=> Ammortamento 140% per i contribuenti minimi

Beni di proprietà

Per i beni di proprietà, a disposizione dell’azienda in forza al contratto di acquisto, ai fini IRES ed IRPEF l’ammortamento è deducibile per un importo non superiore a quello determinato con i Coefficienti stabiliti dal DM 31/12/1988 per tipologia di bene e settore di utilizzo (categorie omogenee). Ai fini IRAP le quote di ammortamento sono deducibili nella stessa misura in cui sono imputate a conto economico.

Leasing finanziario

Partiamo con le differenze tra la locazione/noleggio e leasing finanziario: nel caso di acquisizione dei beni materiali con la locazione finanziaria le imprese hanno la facoltà di riscattare i beni alla fine del contratto, diversamente con la locazione operativa i beni rimangono a disposizione solo il tempo necessario. Ai fini IRES ed IRPEF le imprese ed i professionisti possono dedurre i canoni di leasing per un importo non superiore alla cosiddetta. durata fiscale pari a:

- 1/2 periodo di ammortamento per i beni mobili diversi dal targato e per gli automezzi strumentali e gli automezzi assegnati;

- 12 anni per i beni immobili;

- periodo di ammortamento (normalmente 25% – 4 anni/48 mesi) per gli automezzi a deducibilità limitata (non strumentali) ad uso promiscuo dipendenti.

=> Stabilità 2016: superammortamenti per imprese e professionisti

Ai fini IRAP i canoni sono deducibili nella stessa misura in cui sono imputati a conto economico al netto degli oneri finanziari calcolati in modo forfettario. I benefici del leasing finanziario, rispetto all’acquisto, risiedono:

- nella più rapida deducibilità fiscale del costo;

- nel beneficio discale del Super Ammortamento.

Super ammortamento

Il super ammortamento è stato introdotto dalla Legge n. 208/2015 al fine di incentivare gli investimenti mediante una maggiorazione del 40% della deduzione fiscale degli ammortamenti ovvero dei canoni di leasing finanziario ai fini IRES o IRPEF, con esclusione dell’IRAP. Gli investimenti agevolabili sono:

- beni materiali nuovi, compresi gli autoveicoli, i veicoli commerciali ed industriali (inclusi quelli a deducibilità limitata 20%, 70% ed 80%) acquistati direttamente dal produttore o dal rivenditore, nonché i beni esposti in show room ai soli fini dimostrativi;

- effettuati dal 15 ottobre 2015 al 31 dicembre 2016.

=> Superammortamento per beni in leasing

Non rientrano invece nel super ammortamento i seguenti investimenti:

- beni in noleggio ed in locazione operativa (il beneficio spetta alla società di noleggio);

- beni usati;

- beni da cessione contratti locazione finanziaria;

- beni immateriali (es. licenze, SW e brevetti);

- fabbricati e costruzioni;

- beni con coefficiente di ammortamento inferiore al 6,5% e alcune particolari categorie di beni Silos, serbatoi condutture, condotte, materiale rotabile e aerei equipaggiati.

=> Scarica “Leasing finanziario, Fiscalità e SUPER AMMORTAMENTO”