L’introduzione del Codice della Crisi di impresa e dell’insolvenza (CCII) introdotto con il D.lgs 14/2019, il quale ha introdotto l’obbligo per gli imprenditori di dotarsi dei c.d. “strumenti di adeguato assetto” tra i quali trova pieno riconoscimento il principale strumento di pianificazione finanziaria di breve periodo, ovvero il budget (o piano) di tesoreria.

L’obbligo dell’introduzione del budget di tesoreria è ravvisabile nella lettura del combinato disposto dell’art. 3 comma 3 lettera c) del CCII rubricato “Adeguatezza delle misure e degli assetti in funzione della rilevazione tempestiva della crisi d’impresa” e della “check-list (lista di controllo) particolareggiata” che definisce le linee guida per la redazione del piano di risanamento di un’azienda in crisi.

Il CCI prevede infatti che “al fine di prevedere tempestivamente l’emersione della crisi d’impresa” gli strumenti di adeguato assetto siano in grado tra le altre cose, di avere costantemente a disposizione dell’imprenditore un preciso set informativo riportato nella “check-list (lista di controllo) particolareggiata” la quale al punto 1.5 richiede all’impresa di dotarsi di un piano di tesoreria almeno a 6 mesi e in subordine a 13 settimane.

Cosa si intende per budget di tesoreria?

Il budget di tesoreria è un prospetto di pianificazione di breve periodo che proietta nel futuro le entrate e le uscite finanziarie dell’impresa assumendo un orizzonte temporale prospettico di almeno 6 mesi (come richiesto dal CCII) e consente di individuare eventuali fabbisogni finanziari futuri dell’impresa.

La periodicità di analisi di norma viene effettuata su base mensile, ma è possibile che venga ulteriormente frazionata (con cadenza settimanale o bi-settimanale) per far fronte a specifiche esigenze operative dell’impresa, ad esempio legate a peculiarità temporali nella fatturazione o negli incassi.

La predisposizione di un budget di tesoreria consente al management da un lato di ottenere importanti informazioni in merito all’andamento prospettico della liquidità e dei fabbisogni finanziari aziendali, dall’altro di gestire al meglio le fonti di finanziamento e, conseguentemente, dell’indebitamento aziendale.

Obiettivi del prospetto

Nello specifico un budget di tesoreria correttamente predisposto deve essere in grado di fornire risposta ai seguenti interrogativi:

- Individuare “quando” si verifica il fabbisogno finanziario, ovvero in quale mese o periodo si manifestano eventuali tensioni finanziarie e soprattutto per quanto tempo il fabbisogno finanziario risulta presente. Individuare per tempo l’insorgere di un fabbisogno consente all’imprenditore di attivarsi in anticipo al fine di ricercare ed individuare le coperture finanziarie più adeguate, garantendo altresì il tempo necessario per valutare le migliori condizioni economiche presenti sul mercato.

- Quantificare “l’ammontare” del fabbisogno finanziario; definire in maniera precisa l’ammontare degli apporti finanziari che si rendono necessari, evitando di richiedere coperture eccessivamente ridondanti o, viceversa, insufficienti rispetto ai reali fabbisogni.

- Individuare le “cause” e le “motivazioni” che hanno fatto insorgere il fabbisogno finanziario. Si tratta a tutti gli effetti di individuare in quale gestione aziendale si verifica uno squilibrio tra entrate ed uscite con l’obiettivo di indagarne le ragioni: le risposte possono essere infatti molteplici e devono essere attentamente valutate caso per caso. Squilibri finanziari possono verificarsi a seguito di una insostenibilità dell’indebitamento, oppure possono essere temporanei e manifestarsi in concomitanza di particolari scadenze, quali ad esempio i versamenti di particolari scadenze fiscali (si pensi ai versamenti dei saldi ed acconti delle imposte sui redditi), pagamenti di doppie mensilità (tredicesima e quattordicesima) o la necessità di saldare ingenti pagamenti ai fornitori.

- Quantificare il “margine di disponibilità”, ovvero calcolare, periodo per periodo, la liquidità residua sui conti correnti attivi, contemplando la disponibilità delle diverse linee di affidamento a breve quali ad esempio i fidi di cassa e gli smobilizzi di portafoglio commerciale. Il budget di tesoreria consente quindi all’imprenditore di pianificare particolari scadenze sulla base delle disponibilità finanziarie dell’impresa, evitando tensioni (o utilizzi eccedenti) le linee di credito a breve accordate ed in caso di tensioni finanziarie.

Come costruire un budget di tesoreria?

Innanzitutto, è bene ricordarlo, quando si parla di tesoreria si parla esclusivamente di entrate ed uscite finanziarie; ciò significa che il budget di tesoreria non seguirà le ordinarie regole della “competenza economica” con cui viene redatta la contabilità ed il bilancio aziendale, ma seguirà esclusivamente le date di incasso e/o pagamento rispettivamente delle entrate e delle uscite finanziarie, le quali dovranno necessariamente contemplate al lordo dell’IVA.

Struttura del prospetto

La struttura del budget di tesoreria può essere ampiamente personalizzata, ma si tende a prediligere un approccio di tipo “gestionale”, ovvero che consenta di suddividere le entrate ed uscite finanziarie sulla base della loro appartenenza ad una specifica gestione aziendale, al fine di individuare quale gestione contribuisca maggiormente alla produzione (o all’assorbimento) del cash flow aziendale; il cash flow di periodo contribuirà poi ad incrementare (o ridurre) il saldo finale della liquidità complessiva aziendale.

I dati e le informazioni necessarie per la redazione di un budget di tesoreria provengono da fonti informative interne all’azienda sia di natura storica che prospettica, le quali alimentano le entrate e le uscite delle diverse gestioni, sulla base dello schema di seguito proposto.

La sezione delle Entrate

Le entrate di gestione operativa sono composte principalmente dagli incassi da clienti figli dello scadenziario clienti (con riferimento alle fatture emesse alla data di aggiornamento del budget) nonché gli incassi previsionali per i 6 mesi successivi (lordi da iva), i quali derivano da una previsione della fatturazione attiva.

In questa sezione è importante ricordare che per tutte le aziende che utilizzano anticipo del credito commerciale (ad esempio anticipo Riba o anticipi SDD) venga gestita correttamente la dinamica del portafoglio SBF.

Nello specifico, l’effettiva entrata di liquidità sui conti correnti si verifica solamente a maturazione della Riba (al netto di eventuali insoluti), mentre la presentazione del foglio commerciale, pur non rappresentando una vera entrata di liquidità, comporta però la disponibilità di utilizzo del corrispondente fido di portafoglio, da cui si potrà attingere per coprire il fabbisogno finanziario qualora l’impresa avesse esaurito le proprie disponibilità liquide attive.

Un esempio pratico

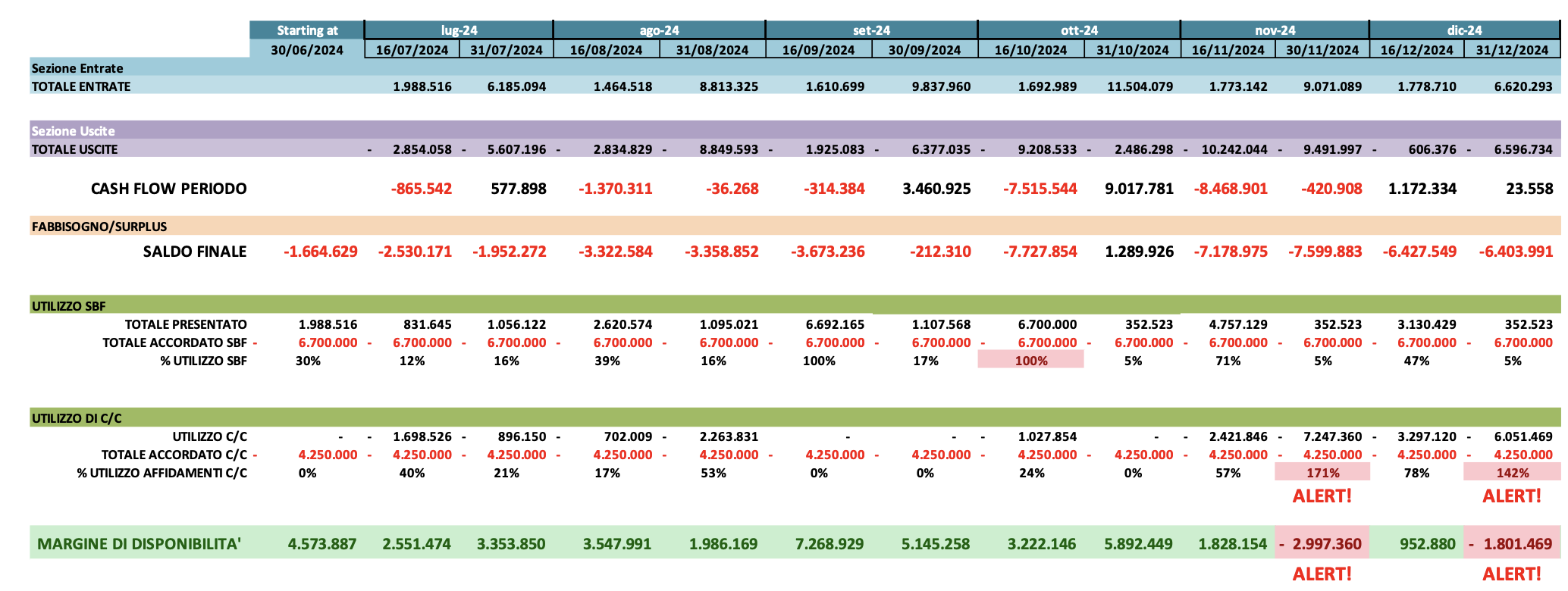

Per meglio comprendere il meccanismo, si riporta di seguito un esempio di un budget di tesoreria (redatto in data 30/06/2024) il quale, con un outlook sino al 31/12/2024, suddivide entrate ed uscite con una periodicità di analisi bi-settimanale; sulla base dell’esempio di seguito riportato si evince come il totale delle entrate di gestione operativa al 16/07/2024 di € 1.988.516 siano figlie della maturazione degli anticipi SDD dei primi 16 giorni del mese di luglio.

Al 16/08/2024 invece, il totale delle entrate di gestione operativa di € 1.464.518 è ottenuto dalla somma di 1.095.021€ di maturazione di SDD, a cui si aggiungono incassi per bonifici di 485.475€ al netto di 77.080€ di possibili insoluti.

Nella sezione delle entrate è necessario includere anche tutte quelle entrate che non sono figlie della fatturazione attiva, ma derivano dalle gestioni non operative aziendali, ovvero:

- La gestione investimenti, la quale racchiude entrate derivanti da possibili disinvestimenti di immobilizzazioni;

- La gestione finanziaria, che contempla le entrate derivanti dall’accensione di nuovi finanziamenti bancari. Nell’esempio sotto riportato è previsto a fine agosto l’erogazione di un nuovo finanziamento da 5 mln€.

- La gestione fiscale che può includere eventuali rimborsi di fiscali, quali ad esempio un credito iva chiesto a rimborso.

- La gestione equity, che comprende invece apporti onerosi di capitale da parte dei soci o, come nell’esempio riportato, l’erogazione di un nuovo finanziamento soci.

Procedendo alla somma del totale delle entrate generate dalle diverse gestioni aziendali, possiamo agevolmente ottenere il flusso delle entrate attese per i successivi 6 mesi.

La sezione delle Uscite

Le uscite di gestione operativa sono composte principalmente dai pagamenti figli dello scadenziario fornitori (con riferimento alle fatture passive ricevute alla data di aggiornamento del budget) nonché i pagamenti previsionali per i 6 mesi successivi (lordi da iva), i quali derivano necessariamente da una previsione della fatturazione passiva. Oltre ai pagamenti per i fornitori, le uscite di gestione operativa dovranno necessariamente contemplare tutti quei pagamenti che non transitano dallo scadenziario fornitori, ma che originano comunque uscite finanziarie, quali a titolo esemplificativo:

- pagamenti per retribuzioni di dipendenti e amministratori, ivi comprese le mensilità aggiuntive;

- pagamenti per canoni di affitto, noleggio, locazioni e leasing;

- pagamenti per F24 dipendenti, F24 IVA ed altri tributi locali, quali ad esempio IMU e Tari.

Nella sezione delle uscite è possibile prevedere anche esborsi che non derivano dalla fatturazione passiva, ma possono derivare da uscite delle gestioni non operative, ovvero:

- la gestione investimenti racchiude pagamenti a fornitori per investimenti in immobilizzazioni già pianificati o a budget;

- la gestione finanziaria, che contempla le uscite derivanti dal pagamento delle rate dei mutui in essere oltre agli interessi e spese bancarie trimestrali;

- la gestione fiscale, che include il pagamento al 31/07/2024 dell’F24 relativo al saldo e dell’acconto delle imposte sui redditi ed IRAP;

- la gestione equity, che comprende uscite di cassa per distribuzione di dividendi o, come nell’esempio riportato, per il rimborso del finanziamento soci.

Dalla somma algebrica del totale delle entrate e delle uscite del semestre, si giunge agevolmente a quantificare il cash flow prodotto ed assorbito in ciascuno dei periodi esaminati, il quale si somma algebricamente al saldo finale (per valuta) del periodo precedente.

Prendendo ad esempio il periodo sino al 16/07/2024, a fronte di un saldo iniziale di -1.664.629€ (al 30/06/2024) il cash flow assorbito di -865.542€ contribuisce ad incrementare ulteriormente il saldo passivo, originando un saldo finale al 16/07/2024 di -2.530.171€.

Come far fronte al fabbisogno finanziario di -2.530.171€ al 16/07/2024?

Per la copertura del fabbisogno utilizziamo innanzitutto il portafoglio SBF:

- al 30/06/2024 il portafoglio SBF utilizzato era pari ad 1.988.516 (pari al 30% dell’accordato di 6,7 mln€);

- dal 01/07/2024 sino al 16/07/2024 scadono effetti per €1.988.516 (Totale maturazioni SDD);

- dal 01/07/2024 sino al 16/07/2024 posso presentare effetti per €831.645 (Totale presentazioni SDD);

- di conseguenza, 831.645€ (1.988.516-1.988.516+831.645) del mio fabbisogno di 2.530.171€ possono essere coperti mediante il ricorso allo smobilizzo di foglio commerciale (pari al 12% dell’accordato).

Nonostante il ricorso all’SBF, rimangono comunque -1.698.526€ (ovvero -2.530.171€+831.645€) di saldo finanziario che non trovano capienza negli anticipi di portafoglio, per mancanza di crediti da smobilizzare nel periodo.

Come fare?

Dobbiamo necessariamente coprire il fabbisogno mediante il ricorso agli affidamenti cassa!

Il fabbisogno finanziario non coperto dal portafoglio SBF andrà infatti ad impattare direttamente sugli utilizzi di cassa che, fortunatamente, risultano sufficientemente capienti (4,25mln€ di accordato) per assorbire il saldo passivo di -1.698.526€, lasciando un margine di disponibilità di 2.551.474€ (ovvero 4.250.000€ di accordato – 1.698.526€ di saldo passivo).

È possibile fornire anche una rappresentazione grafica degli utilizzi delle linee di autoliquidante e di cassa….

Esaminando attentamente il budget di tesoreria semestrale nel suo complesso, possiamo trarre alcune importanti considerazioni:

Esaminando attentamente il budget di tesoreria semestrale nel suo complesso, possiamo trarre alcune importanti considerazioni:

- al 16/10/2024 si arriverà ad utilizzare il 100% del portafoglio commerciale (Totale presentato = Totale accordato), ma fortunatamente il fabbisogno finanziario non coperto (€ -1.027.854) trova comunque capienza negli affidamenti di cassa;

- sino al 16/11/2024 gli affidamenti attualmente in essere risultano sufficientemente capienti per coprire i fabbisogni di liquidità che si possono manifestare, ed il margine di disponibilità risulta sempre positivo;

- a fine novembre ed a fine dicembre si manifestano però i primi gravi problemi, il margine di disponibilità negativo evidenzia come il saldo finale di periodo non trovi sufficiente copertura né nel portafoglio commerciale (per mancanza di SDD da poter anticipare) né negli affidamenti di cassa, generando così degli utilizzi eccedenti i limiti degli affidamenti di cassa per quasi 3 mln€ a fine novembre e per 1,8mln€ a fine dicembre.

Cosa fare quindi?

In caso di tensione finanziaria è necessario attivarsi per individuare eventuali coperture finanziarie che consentano di fronteggiare le esigenze di liquidità di novembre e dicembre, oppure, se possibile, intervenire drasticamente sulle uscite finanziarie per ritornare con un margine di disponibilità positivo.

È proprio questo l’obiettivo degli “adeguati assetti” introdotti dal CCII: individuare per tempo possibili squilibri finanziari prospettici, per consentire all’imprenditore di attivarsi senza indugio al fine di per attuare tutte le iniziative necessarie per farvi fronte.