Secondo la Federazione autonoma dei bancari italiani (Fabi), l’inflazione ed il caro prezzi hanno mandato in fumo quasi 20 miliardi di euro depositati sui conti correnti degli italiani.

Il continuo ricorso ai prestiti personali e al credito al consumo si traduce in nuovi debiti per le famiglie, i cui stipendi perdono potere d’acquisto costringendo ad attingere ai risparmi per pagare le spese primarie, tra bollette, spesa alimentare e trasporto urbano.

Depositi bancari: saldo sui conti in calo

Rielaborando i dati del bolletino statistico della Banca d’Italia, è possibile evidenziare il saldo negativo sui dei depositi bancari a fine 2022, con una marcata inversione di tendenza sulla capacità di accumulo dei correntisti.

Rielaborando i dati del bolletino statistico della Banca d’Italia, è possibile evidenziare il saldo negativo sui dei depositi bancari a fine 2022, con una marcata inversione di tendenza sulla capacità di accumulo dei correntisti.

Il picco negativo si è registrato da luglio a novembre scorso, quando il totale dei conti è calato di quasi 20 miliardi di euro, (-1,53%), evidenziando i primi effetti concreti della crisi non soltanto sul caro prezzi ma anche sulla gestione del credito e sulla capacità di spesa degli italiani.

Prestiti e debiti in aumento

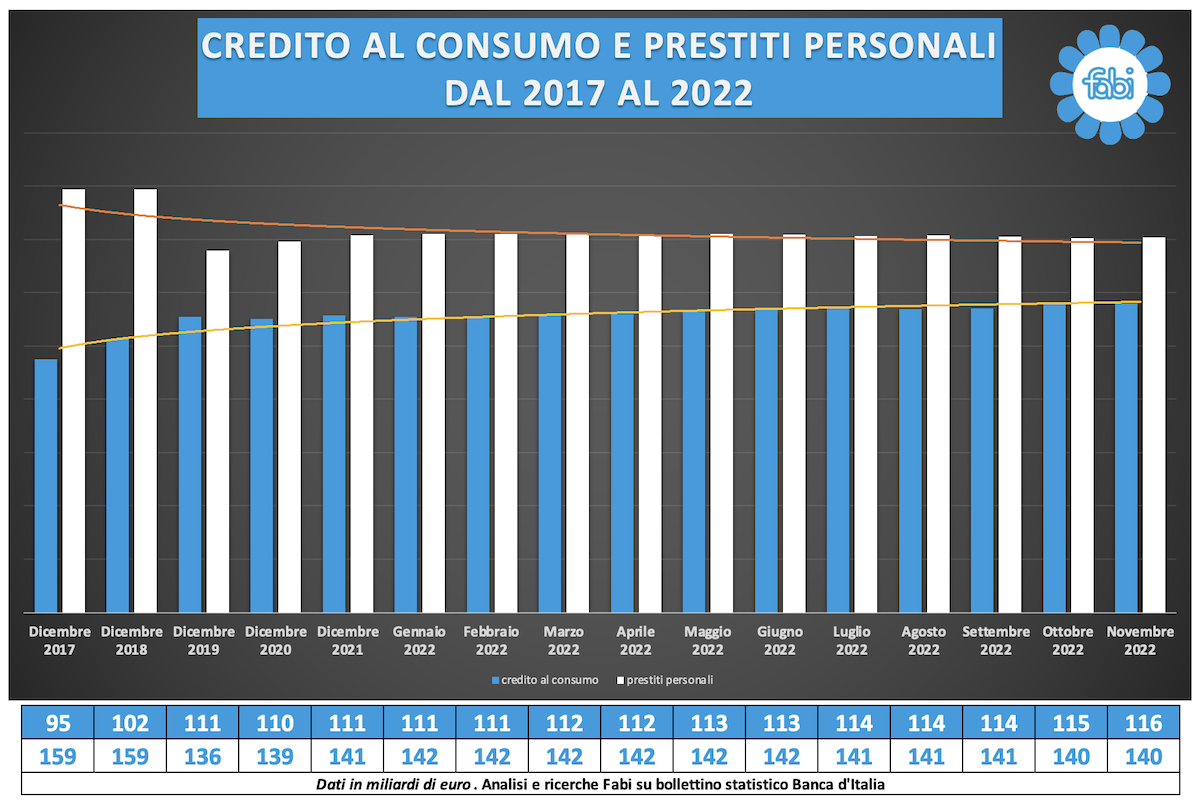

A confermare il calo del potere d’acquisto dei redditi delle famiglie, costrette a intaccare i risparmi, è anche l’andamento dei debiti, che presentano non soltanto un forte incremento ma anche un trend di costante crescita mese su mese, letteralmente esploso nel crso del 2022, proprio per i prestiti personali e del credito al consumo.

Nel 2022, la domanda è cresciuta di 5 miliardi di euro e con un tasso di crescita vicino al 5%, superiore all’incremento medio dei mutui casa (3,8%).

L’aumento di richieste di prestiti finalizzati e non finalizzati è legata a doppio nodo alla necessità di rateizzare gli acquisti.

Una dinamica che riflette da un lato la difficoltà economica in cui versano le famiglie e dall’altro l’incapacità di limitare gli acquisti, che tuttavia si orientano sempre più verso le spese primarie, come dimostrano gli ultimi dati ISTAT.

Sostenibilità finanziaria a rischio

Se i prestiti personali rappresentano la quota più consistente del credito rateale delle famiglie – pari ad oltre il 20% dell’esposizione finanziaria complessiva a fine 2022 – la domanda di credito al consumo continua a crescere.

Se la tendenza dovesse proseguire, sarebbe messa seriamente a rischio la sostenibilità finanziaria delle famiglie, già alle prese con continui rincari e tassi crescenti. Il ricorso al credito personale, tra l’altro, è sempre di poiù concentrato sulle spese necessarie.