Per qualsiasi prodotto finanziario che si rispetti è possibile trovare la ratio che ne giustifica l’esistenza, generalmente, un bisogno del consumatore. In questo caso, la cessione dei crediti commerciali deriva dalla necessità delle imprese di ottenere liquidità.

Appurata tale esigenza, tradizionalmente, un’impresa ricorrerebbe ad un finanziamento bancario che potrebbe, in taluni e specifici casi, rivelarsi successivamente una scelta controproducente per il benessere finanziario aziendale. Cosa fare, dunque, in questa circostanza di bisogno di liquidità senza, però, intaccare e appesantire la situazione debitoria aziendale?

Una valida alternativa è costituita dalla cessione a soggetti terzi dei crediti commerciali vantati verso i debitori. In termini economici, l’azienda cerca di ristabilire quell’equilibrio finanziario, o di cassa, tra entrate ed uscite. Spesso, infatti, gli imprenditori riscontrano difficoltà nella riscossione dei pagamenti da parte dei debitori, che rende complessa la gestione dei flussi di cassa. Analizziamo, quindi, lo strumento finanziario che consente lo smobilizzo dei crediti commerciali.

Invoice Trading: cessione crediti commerciali

La cessione dei crediti commerciali (o Invoice Trading) è un accordo attraverso cui si trasferisce il diritto di credito di un soggetto, cedente, ad un acquirente, cessionario, che lo acquista ad un determinato prezzo, per poi riscuoterlo successivamente nei confronti del debitore, ceduto. Nel contesto imprenditoriale, l’azienda (cedente) può decidere di cedere i crediti della propria attività ad una banca, intermediario finanziario o altri soggetti (cessionario).

Una prima differenza da sottolineare è quella tra l’anticipo fattura e il factoring.

Differenze con l’anticipo fattura

Parlando di anticipo fattura si fa riferimento alla possibilità per l’impresa di cedere alla banca parte dei crediti vantati nei confronti della clientela, crediti che la banca anticipa fino alla scadenza della fattura. Generalmente, la percentuale di anticipo oscilla tra l’80% e il 90% dell’importo della fattura, comprensivo di IVA. Solo dopo il saldo, la banca tratterrà l’importo anticipato e completerà il pagamento al cliente, sottratto della percentuale trattenuta per il servizio. In questo caso la banca obbliga all’apertura di un conto corrente transitorio, denominato conto anticipi, sul quale vengono addebitati gli importi anticipati e gli interessi.

Viene da sé che tale strumento si rivela molto flessibile ed efficace in situazioni straordinarie, rispondendo al bisogno dell’impresa di reperire liquidità, evitando, però, di ricorrere ad uno strumento finanziario bancario.

L’anticipo fattura, quindi la cessione del credito, può avvenire con o senza notifica al debitore, ceduto. Al debitore notificato verrà, quindi, richiesto di riconoscere il debito e di pagare la fattura direttamente alla banca, alla scadenza.

Differenze con il factoring tradizionale

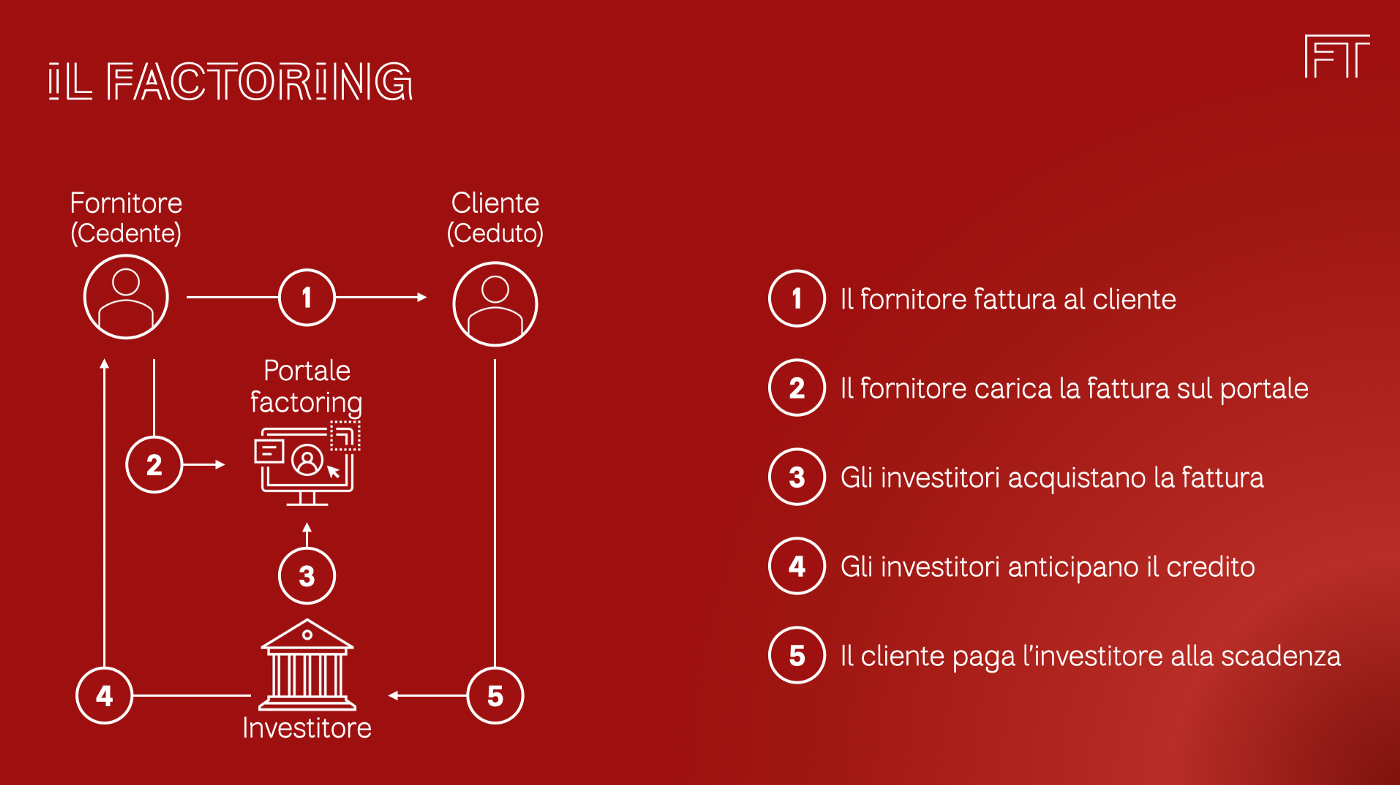

Il factoring consiste in un accordo commerciale continuativo attraverso il quale un’impresa cede una parte significativa dei propri crediti commerciali ad un operatore specializzato, il factor, che affianca l’impresa nelle funzioni contabili, amministrative e finanziarie. Ne percepisce una commissione per i servizi erogati e una quota di interessi sulle anticipazioni dei crediti.

Il factoring, dunque, è una forma di finanziamento complementare al credito bancario, che viene adottato da tutte quelle realtà che hanno difficoltà ad incassare regolarmente i crediti e/o da chi sceglie volontariamente di commissionare a terzi la gestione del portafoglio clienti.

Così come l’anticipo fattura, anche il factoring può essere Pro-solvendo e Pro-soluto.

- La forma Pro-solvendo consiste in un’operazione di cessione di crediti commerciali verso i clienti, mediante il quale il factor non si assume il rischio di insolvenza del debitore ceduto. In questa fattispecie, il cedente si occupa della gestione dei debitori fino all’incasso, con un anticipo del corrispettivo in misura dell’80%-90% del valore nominale dei crediti ceduti.

- La forma Pro-soluto, invece, è un’operazione di cessione dei crediti commerciali verso i clienti, mediante il quale il factor si assume il rischio di insolvenza dei debitori entro i limiti di credito preventivamente comunicati. In tal caso il factor, oltre a garantire al cedente il possibile rischio di insolvenza dei debitori, può curare la gestione del credito fino all’effettivo incasso e anticipare solitamente un valore nominale pari all’80%-90% della fattura.

Evoluzione del mercato

Negli ultimi anni, il mercato della cessione di crediti commerciali si è evoluto. La spinta maggiore proviene sicuramente dalla nascita di banche digitali e fintech, che offrono alle PMI servizi innovativi, digitali e flessibili. Questo è il caso di Finanza.tech, che da diversi mesi, ormai, offre il servizio di factoring digitale, anche detto Invoice Trading.

Il processo del Factoring Digitale sulla piattaforma di Finanza.tech

Le imprese, in pochi semplici click, possono operare tramite una piattaforma digitale specializzata, sulla quale l’imprenditore può decidere, in base alle proprie esigenze, quali fatture smobilizzare e quali no. Gli investitori acquistano le fatture e le imprese, in tempi brevi, ricevono un importo generalmente pari al 90% del valore nominale del credito.

Solo al saldo della fattura, la piattaforma ne incassa il controvalore e versa il saldo tra il 7% e il 9% del valore della fattura del cedente.

Come nel factoring tradizionale, anche nell’Invoice Trading la cessione può essere Pro-solvendo o Pro-soluto, con e senza notifica al debitore ceduto. E proprio qui si colloca il nuovo servizio di Finanza.tech: il Silent Pro-Solvendo, ossia Factoring Pro-solvendo Not Notification. In questo caso, accanto al servizio di factoring digitale, si aggiunge la possibilità di cessione dei crediti commerciali, ma senza alcuna notifica al ceduto.

Factoring Pro-solvendo Not Notification

Con questo prodotto, l’imprenditore ha la possibilità di smobilizzare i crediti commerciali senza alcuna notifica e/o accettazione da parte del debitore. In tal modo, l’azienda verso cui si vanta un credito (il debitore ceduto) non verrà a conoscenza dell’avvenuta cessione a terzi. Inoltre, mediante il servizio di digital factoring di Finanza.tech, oltre all’importo richiesto sulla cessione del credito commerciale, è possibile ottenere una valutazione di merito sul cliente debitore.

Tra i requisiti richiesti:

- turn over annuale di crediti commerciali di almeno 800.000 euro, anche cumulati

- importo minimo delle fatture di 5.000 euro

- scadenza delle fatture tra i 45 e i 180 giorni.

Il servizio Silent Pro-Solvendo è particolarmente adatto alle imprese interessate ad ottimizzare il flusso di pagamento e incassi nel breve periodo, migliorando l’afflusso di liquidità in cassa, evitando il carico di comunicazioni e notifiche destinate al debitore che normalmente si affronterebbe. Puoi testare il factoring digitale a questo link, otterrai una simulazione gratis!

Per maggiori informazioni gli analisti di Finanza.tech sono a tua disposizione, non esitare a contattarci a questa mail analisti@finanza.tech

Analisi a cura di Finanza.tech

Filomena Ferraioli è Junior Marketing and Communication Specialist di Finanza.tech, il financial enabler che, grazie alla sua piattaforma digitale e alla gestione evoluta dei dati, permette alle aziende di dialogare in ambito finanziario con banche, investitori e altri enti in modo tempestivo, semplice e flessibile. La società si occupa anche di business information e consulenza direzionale con l’obiettivo di rivoluzionare le logiche di accesso al mercato dei capitali, riducendone i tempi e i costi di accesso.