La Fondazione Nazionale dei Commercialisti ha condotto una serie di simulazioni sul potenziale impatto di un taglio IRPEF nel secondo scaglione di reddito per i lavoratori e i pensionati. Le stime includono una riduzione dell’aliquota di uno o due punti percentuali per i redditi fino a 50.000 euro, una misura che richiederebbe tra 1,2 e 2,5 miliardi di euro.

Non solo: si propone anche di estendere la soglia di reddito del secondo scaglione IRPEF a 56.000 euro, con l’obiettivo di alleggerire il carico fiscale per il ceto medio.

Ecco tutte le proiezioni e le analisi sugli effetti del potenziale taglio alle tasse che potrebbe approdare in Manovra 2025 se si troveranno le necessarie risorse.

Taglio IRPEF di due punti con 2,5 miliardi

Le simulazioni della Fondazione Nazionale dei Commercialisti (CNDCEC) riguardano l’ipotesi di una riduzione dell’aliquota IRPEF del secondo scaglione, attualmente al 35%, di uno o due punti percentuali.

Secondo le stime, per abbassare l’aliquota al 34% sarebbe necessario un investimento di circa 1,2 miliardi di euro, mentre per una riduzione al 33% il costo salirebbe a 2,5 miliardi. Queste misure interesserebbero una platea di circa 11 milioni di contribuenti.

Simulazioni per lavoratori dipendenti

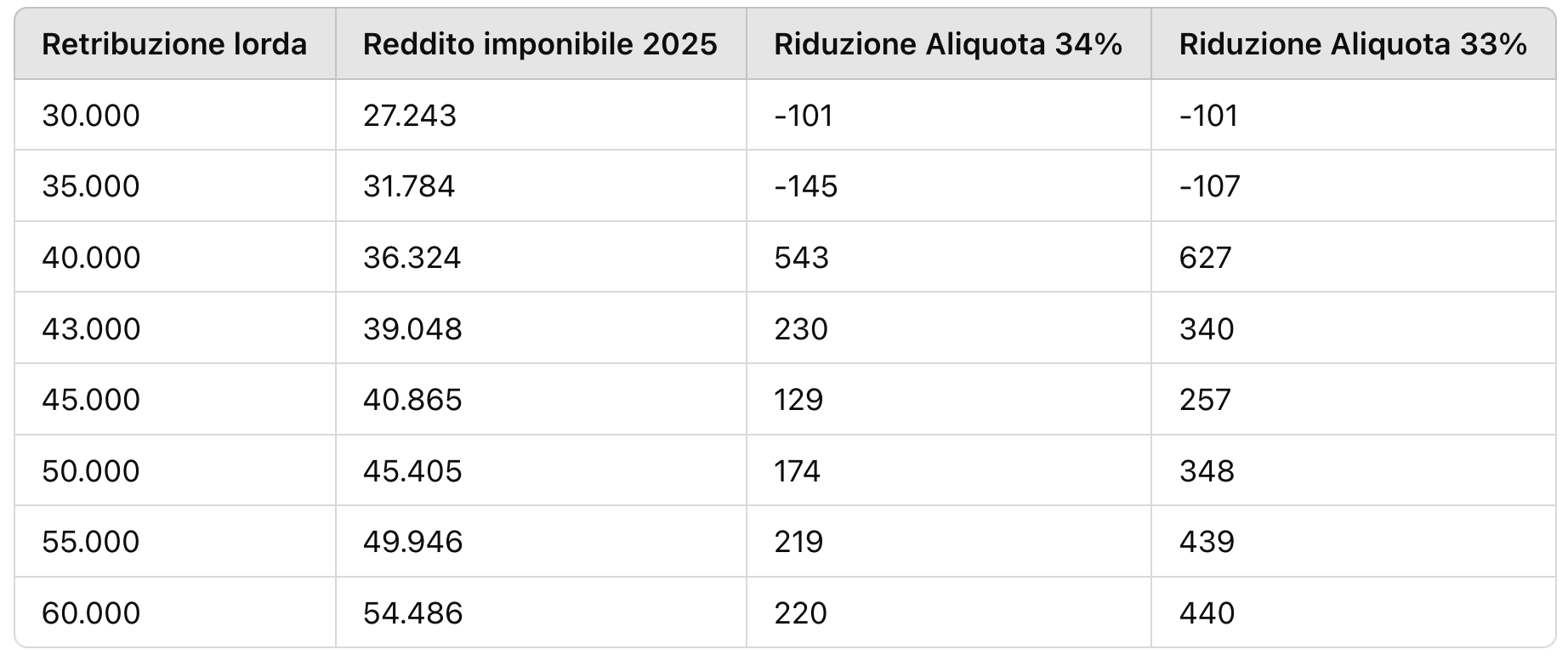

Le simulazioni ipotizzano una riduzione dell’aliquota IRPEF del secondo scaglione di uno o due punti, considerando gli effetti per i lavoratori dipendenti in funzione del reddito imponibile e del nuovo cuneo fiscale della Legge di Bilancio 2025. I risparmi previsti si applicano a retribuzioni lorde superiori a 35.000 euro, mentre per retribuzioni inferiori l’impatto è contenuto o leggermente negativo.

NB: Le simulazioni sono basate su retribuzioni lorde senza altre fonti di reddito né detrazioni, con contributi previdenziali pari al 9,19%.

Le simulazioni evidenziano che, considerando anche il nuovo taglio del cuneo fiscale previsto nella Legge di Bilancio 2025, i risparmi per i lavoratori dipendenti si manifesterebbero principalmente per retribuzioni lorde superiori a 35.000 euro. Per retribuzioni inferiori, gli effetti potrebbero essere leggermente negativi. Ad esempio, con una retribuzione lorda di 40.000 euro, la riduzione dell’aliquota al 34% comporterebbe un risparmio annuo di 543 euro, mentre una riduzione al 33% porterebbe a un risparmio di 627 euro.

Simulazioni per autonomi e pensionati

Per lavoratori autonomi e pensionati, a cui non si applica il taglio del cuneo fiscale, il risparmio si estende a tutte le fasce di reddito. Tuttavia, per i redditi compresi tra 30.000 e 35.000 euro, le cifre risultano piuttosto contenute.

Per i lavoratori autonomi e i pensionati, ai quali non si applica il taglio del cuneo fiscale, le simulazioni mostrano risparmi per tutte le fasce di reddito, sebbene più contenuti. Per redditi compresi tra 30.000 e 35.000 euro, il risparmio annuo sarebbe di 20 euro con una riduzione dell’aliquota al 34% e di 40 euro con una riduzione al 33%.

Proposta di innalzamento del secondo scaglione IRPEF

Oltre alla riduzione delle aliquote, i commercialisti propongono di elevare il limite del secondo scaglione IRPEF dagli attuali 50.000 euro a 56.000 euro. Questa modifica comporterebbe un costo stimato di 1,2 miliardi di euro, equivalente all’incasso previsto dal concordato preventivo biennale.

Tale intervento potrebbe offrire benefici fiscali significativi al ceto medio, ampliando la fascia di reddito soggetta a un’aliquota più bassa, generando risparmi fino a 480 euro annui per i contribuenti.

Con un budget di 2,5 miliardi, il limite del secondo scaglione potrebbe salire fino a 65.000 euro, portando i risparmi annui a un massimo di 1.200 euro.

Elbano de Nuccio, Presidente del Consiglio Nazionale dei Commercialisti, ha dichiarato:

È arrivato il tempo di avviare un graduale processo di alleggerimento del carico fiscale anche per il ceto medio. La nostra proposta di alzare a 56.000 euro il limite della seconda aliquota sarebbe pienamente sostenibile con gli incassi finora ottenuti dalle adesioni al concordato. L’asticella dei 56.000 euro potrebbe inoltre essere portata anche più su nel caso venisse confermata una riapertura del concordato preventivo, una scelta che riteniamo utile e che potrebbe portare altri soldi nelle casse dello Stato da destinare a una riduzione del carico fiscale.

Effetti del nuovo cuneo fiscale

La Fondazione ha anche analizzato gli effetti delle modifiche al cuneo fiscale introdotte dalla Legge di Bilancio 2025. Per una retribuzione lorda di 43.000 euro, corrispondente a un reddito imponibile di 39.048 euro, il nuovo cuneo fiscale determina un vantaggio fiscale di 119 euro su base annua.

Tuttavia, per retribuzioni lorde fino a 35.000 euro, il vantaggio si riduce a 1.000 euro, rispetto ai 1.183 euro del 2024, comportando una perdita annua di 183 euro. Nonostante ciò, la nuova misura amplia la platea dei beneficiari, includendo anche lavoratori con retribuzioni lorde superiori a 35.000 euro e fino a 44.048 euro.

NB: Le simulazioni sono state condotte ipotizzando l’assenza di altre fonti di reddito e detrazioni, oltre quelle da lavoro.

In conclusione, tutte le misure analizzate dai Commercialisti e le proposte avanzate delineano scenari di riduzione fiscale che potrebbero favorire una platea ampia di contribuenti, pur richiedendo un’attenta gestione delle risorse disponibili per garantire la sostenibilità delle manovre proposte.