Le tensioni geopolitiche hanno ridimensionato la crescita dei fatturati delle imprese, che hanno chiuso in deciso aumento il 2022, mentre sui prossimi due anni si rischia un impatto maggiore. Si profilano due scenari opposti, che divergono per numeri ma prevedono in entrambi i casi un trend positivo. I due fattori che incidono di più restano ovviamente caro energia e inflazione e, a livello di settori, in tutti i casi i trasporti vanno finalmente verso un rimbalzo mentre soffrono ancora elettromeccanica, informazione, comunicazione e agricoltura.

Sono le principali evidenze del consueto report previsionale Cerved sull’andamento delle imprese (Cerved Industry Forecast), che propone analisi e stime per il biennio 2023-2024. Vediamo tutti i dettagli.

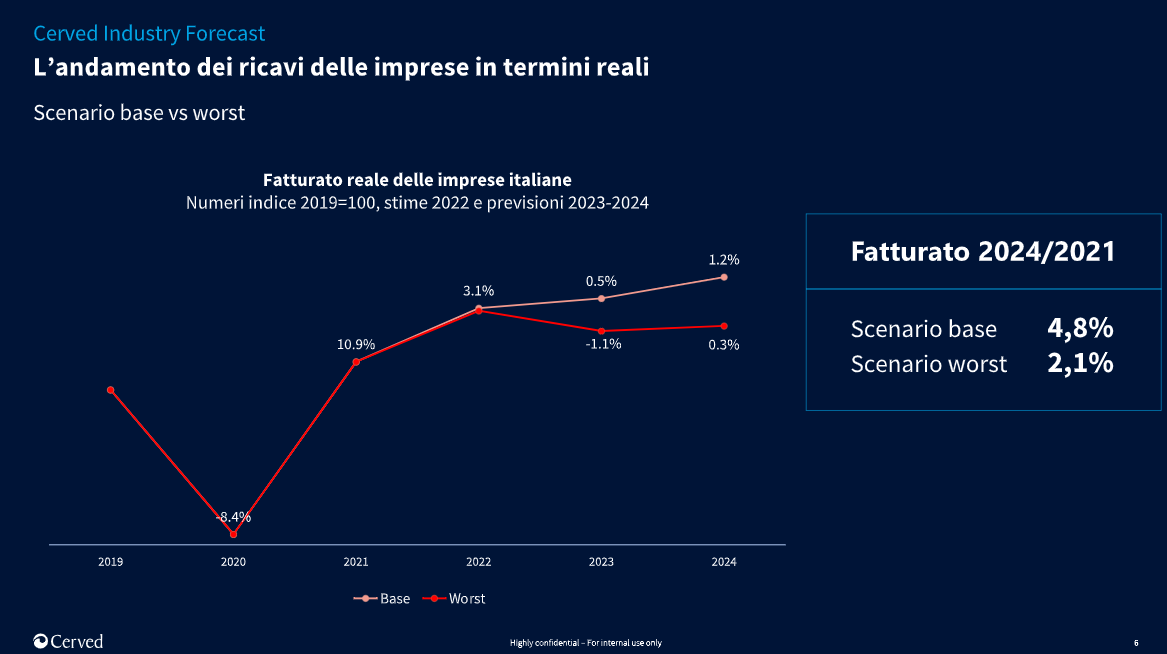

Fatturato imprese: scenari a confronto

Secondo lo studio, pur nello scenario di sostanziale stagnazione dei conti economici atteso, il fatturato medio del 2024 sarà più alto di quello del 2021, l’anno che ha segnato la ripresa post Covid.

E’ relativamente ampia la forbice dei due scenari considerati: in quello base, il fatturato delle imprese cresce dello 0,5% nel 2023 e dell’1,2% nel 2024, in quello peggiore invece c’è una flessione dell’1,1% nel 2023 e dello 0,3% nel 2024.

Lo scenario base vede comunque una crescita del fatturato delle imprese nel 2024 rispetto al 2021. La variabile fondamentale è l’inflazione: nello scenario più roseo, il 2024 vedrà un incremento nominale del fatturato del 24,1% a fronte di un aumento reale del solo 4,8% rispetto al 2021. “La variabilità così marcata delle prospettive – spiega Andrea Mignanelli, amministratore delegato di Cerved – è legata alla grande incertezza sui possibili impatti di inflazione e rincari energetici.

Lo scenario base è caratterizzato da sviluppi positivi verso la risoluzione del conflitto russo-ucraino, stabilizzazione dei prezzi di commodities ed energia e gestione efficiente dei fondi pubblici del PNRR, quello pessimistico (worst) incamera invece un’escalation del conflitto, persistente inflazione e difficoltà nell’implementazione dei piani del PNRR.

Nello scenario peggiore, l’inflazione si tradurrebbe in un’erosione più marcata del reddito e delle spese delle famiglie, con ricadute negative su turismo, ristorazione e altri servizi al consumo. In maniera analoga, la persistenza dei rincari su energia e materie prime spingerebbe le aziende a proseguire il contenimento dei costi per i servizi. Finora questa ricetta ha funzionato per far quadrare i conti e mitigare i rischi, ma è importante che il sistema produttivo si doti di strumenti e tecnologia adeguati per reagire efficacemente agli shock».

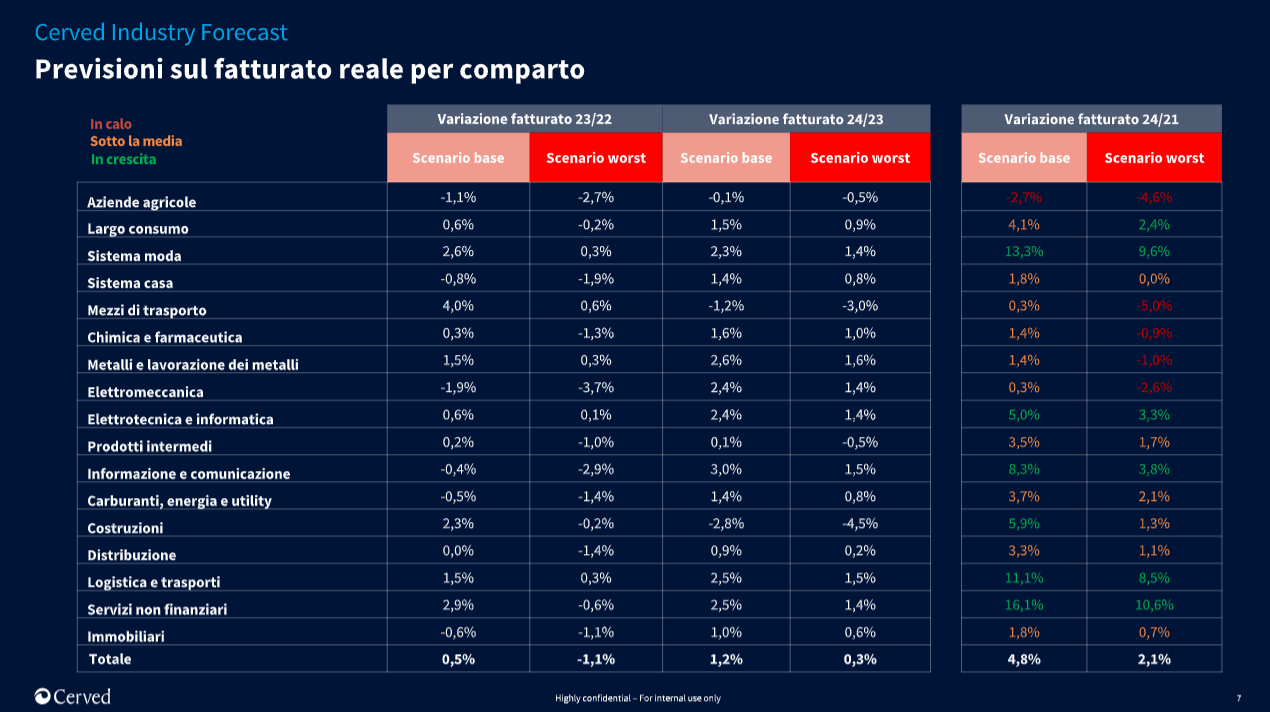

Previsioni per settore

Nel 2023, il comparto che cresce maggiormente è quello dei mezzi di trasporto (+4% sul 2022 nello scenario base, +0,6% in quello peggiore), soprattutto con riferimento a industria ferrotranviaria e cantieristica. Si tratta di un forte rimbalzo dopo le perdite subite a causa dei rallentamenti della supply chain e della carenza dei chip. I servizi non finanziari e le costruzioni mostrano invece la maggiore sensitività rispetto all’evoluzione dello scenario: per i primi è previsto un +2,9% nello scenario base e un -0,6% in quello worst. L’elettromeccanica è il comparto con le peggiori performance (-1,9% nello scenario base, -3,7% in quello worst), con difficoltà legate soprattutto al calo della domanda estera (Germania e USA), ma non se la cava bene neanche informazione e comunicazione (-0,4% e -2,9%), rallentato dalla frenata degli investimenti nel marketing pubblicitario e dalle tensioni geopolitiche e commerciali nell’ambito telecomunicazioni.

Nel 2024, i comparti che crescono maggiormente rispetto al 2021 nello scenario base sono i servizi non finanziari (+16,6%), il sistema moda (+13,3%) e la logistica e trasporti (+11,1%), ben al di sopra degli altri anche nello scenario pessimistico (rispettivamente +10,6%, +9,6% e +8,5%). I fattori determinanti sono l’uscita in ritardo dalla crisi causata dal Covid e, per logistica e trasporti, dalla ripresa del commercio internazionale e del commercio online. Sostenuta la crescita delle costruzioni (+5,9% nel 2024 sul 2021 nello scenario base, +1,3% nel worst), legata agli effetti delle grandi opere pubbliche che verranno finanziate dai fondi PNRR. Le prestazioni peggiori riguardano invece le aziende agricole (-2,7% sul 2021 nel quadro base, -4,6% in quello worst), che risentono dell’aumento del costo di sementi, carburanti e fertilizzanti.

A livello disaggregato, il settore che più soffrirà per l’aumento dei prezzi dell’energia è quello dei sanitari (-11,1% del fatturato nel 2024 rispetto al 2021 nello scenario migliore) a causa del maggior costo di piastrelle, mattoni e componenti per costruzioni in ceramica, industrie molto energivore, seguito dalla carta per usi grafici (-11,8% nel 2024 sul 2021 nello scenario worst), che risente anche della grave crisi dell’editoria.

Se rimanessero elevati i prezzi delle commodities, nel 2024, i settori più colpiti perderebbero in media l’8,33% (contro il 9,6%) in rapporto al 2021. Nello scenario worst, quattro settori avrebbero una variazione negativa in doppia cifra: vendita di gas (-12,7%), imballaggi in metallo (-11,8%), accumulatori e batterie (-10,6%) e mangimi per animali (-11,1%), colpiti non solo dall’aumento del prezzo dei cereali, ma anche dal calo strutturale del consumo della carne rossa.