Quest’anno sono cambiate le regole IRPEF che incidono sullo stipendio netto, ossia sulla retribuzione effettiva tolte tasse e ritenute, tenendo conto anche di possibili eventuali bonus e detrazioni fiscali spettanti. Ed il prossimo anno è prevista una nuova “rivoluzione”, legata al nuovo meccanismo di calcolo del cuneo fiscale, il cui taglio si trasforma da decontribuzione a defiscalizzazione.

Alla luce delle novità, vediamo quali sono nel 2024 le tasse applicate sulla retribuzione e come arrivare al netto dal lordo annuale (RAL) pattuito con il datore di lavoro nel contratto di assunzione. E come cambieranno nel 2025 sulla base del reddito complessivo.

Sconto IRPEF sullo stipendio

La riforma IRPEF, confermata anche per il 2025, rimodula gli scaglioni di riferimento, accorpando le aliquote dei primi due e riducendoli in tutto a tre per l’anno d’imposta corrente (in attesa che possano diventare gli scaglioni definitivi o che si possano ridurre ulteriormente). Dunque, l’imposta lorda dovuta sui redditi da lavoro dipendente in busta paga viene oggi calcolata utilizzando le seguenti aliquote e scaglioni:

- fino a 28.000 euro di reddito si applica un’imposta IRPEF del 23%

- da 28.001 a 50.000 euro di reddito si applica un’IRPEF del 35%

- oltre 50.000 euro di reddito, si applica un’imposta IRPEF del 43%

Per i dipendenti la no tax area è fissata a 8.500 euro (entro tale importo annuo non si versa l’IRPEF ma non si ha neppure diritto alle detrazioni). Per gli autonomi la soglia è di 5.000 euro.

Taglio cuneo fiscale in busta paga 2024 e 2025

Per il 2024 si applica poi in busta paga un esonero contributivo INPS parziale (art. 1, c. 281 della L. n. 197/2022 – Legge di Bilancio 2023) pari al:

- 7% per redditi imponibili mensili non superiori a 1.923 euro;

- 6% per i redditi imponibili mensili non superiori a 2.692 euro

Chi rientra nelle soglie per lo sgravio, si vede applicata un una ritenuta INPS che scende al:

- 2,19% per redditi fino a 1.923 euro

- 3,19% per redditi tra 1.924 e 2.692 euro

Per il 2025 cambierà il sistema di calcolo per il taglio del cuneo fiscale, nel seguente modo:

-

fino a 20mila euro di reddito complessivo (senza contare la prima casa) fino a 20mila euro si applica un bonus IRPEF pari al:

- 7,1% fino a 8.500 euro,

- 5,3% fino a 15mila euro,

- 4,8% sopra 15mila euro.

- fino a 32mila di reddito complessivo si applica una detrazione di mille euro;

- fino a 40mila euro di reddito complessivo la detrazione è calcolarta con la formula mille * [(40mila – reddito complessivo) / 8mila].

Trattenute sullo stipendio a carico del lavoratore

Vanno poi tolte le altre trattenute e ritenute a carico del lavoratore applicate sullo stipendio lordo, da considerare per calcolare il netto in busta paga, sono:

- imposta sui redditi, calcolata in base allo scaglione IRPEF di appartenenza;

- addizionali regionali e comunali all’IRPEF;

- contributi previdenziali e assistenziali a carico del lavoratore (solitamente 9,49% da parte dell’INPS).

La tassazione a carico del datore di lavoro non rientra nella RAL e non è visibile in busta paga. Si tratta delle seguenti voci:

- contributi INPS (circa il 31% della RAL);

- versamenti INAIL;

- accantonamenti TFR (RAL/13,5).

Trattamento IRPEF: come incide l’ex Bonus Renzi

Ill Bonus Renzi in busta paga è riconosciuto nel 2024 solo per i i contribuenti con capienza fiscale e, in caso di redditi tra 15mila e 28mila euro, solamente se la somma delle detrazioni è di ammontare superiore all’imposta lorda.

Su uno stipendio lordo mensile di 2mila euro, l’IRPEF lorda annua è pari a 5.845 euro, mentre le detrazioni spettanti (quelle per lavoro dipendente) ammontano a .2610 euro.

Al lavoratore potrebbe spettare l’ulteriore bonus in busta paga solo se potesse portare in detrazione spese come gli interessi passivi sui mutui, erogazioni liberali, spese sanitarie, bonus ristrutturazioni e così via.

Alla tassazione così calcolata si aggiungono 600 euro di tasse sullo stipendio che paga il datore di lavoro, il che porta al 48,75% l’aliquota fiscale reale pagata su uno stipendio di 2.000 euro lorde (975 euro di tasse sullo stipendio totali tra datore e lavoratore). L’aliquota scende al 46,63% tenendo conto delle detrazioni da lavoro dipendente.

Nel 2025 dovrà armonizzarsi con il nuovo calcolo del cuneo fiscale.

Esempi di stipendio al netto delle tasse

Facciamo adesso degli esempi pratici sulle regole 2024 per capire quante tasse si pagano sullo stipendio e come arrivare dal lordo al netto.

Stipendio lordo mille euro

Prendiamo una retribuzione lorda mensile di 1.000 euro, pari a 12.000 euro di RAL su 12 mensilità, le tasse su questo stipendio saranno all’incirca pari al 26,6% (che scendono allo 0,40% con detrazioni e Bonus):

- IRPEF: circa 225 €

- addizionale regionale: circa 12 €

- addizionale comunale: circa 8 €

- ritenuta INPS a carico del lavoratore: circa 22 € (aliquota 2,19%, ridotta di 7 punti percentuali)

- totale tasse: 266 €, pari a circa 3.200 euro l’anno

- detrazioni per lavoro dipendente: 163 euro circa al mese (1955 euro l’anno)

- Bonus in busta paga: 100 euro (1.200 euro l’anno)

- stipendio netto: 996 euro circa, per un totale annuo di 11.955 euro circa.

Se alle tasse si aggiungono 300€ di tasse sullo stipendio che paga il datore di lavoro ogni mese (3.600 l’anno), in totale la tassazione su uno stipendio di 1.000 euro lordi mensili è di 466 euro complessivi tra lavoratore e datore di lavoro, pari al 46,6% di aliquota fiscale reale (30,30% tenendo conto di detrazioni e Bonus).

Stipendio lordo 2mila euro

Prendendo una retribuzione lorda mensile di 2.000 euro (24.000 euro l’anno di RAL), le tasse su questo stipendio saranno all’incirca pari al 27,5% (che scende al 16,6% tenendo conto delle detrazioni):

- IRPEF: 445 €

- addizionale regionale: 26 €

- addizionale comunale: 15,5 €

- ritenuta INPS: 64 € (aliquota 3,19% ridotta di 6 punti percentuali)

- totale tasse: 550 euro (6.610 euro l’anno)

- detrazioni per lavoro dipendente: 217,50 euro circa (2.610 euro l’anno)

- stipendio netto: 1.666€ circa (20mila euro l’anno).

Stipendio lordo 4mila euro

Ipotizziamo uno stipendio lordo mensile di 4.000 euro al mese (48mila di RAL), le tasse da sottrarre per calcolare la retribuzione netta saranno pari a circa il 36% (34,9% considerando le detrazioni):

- IRPEF: 991€

- addizionale regionale: 55€

- addizionale comunale: 29€

- contributi INPS: 368€ (aliquota 9,19%)

- totale tasse: 1.443€ (6.685 l’anno)

- detrazioni spettanti: 46,40€ (557€ l’anno) per lavoro dipendente, che fanno scendere le tasse a 1.396 euro al mese circa

- stipendio netto: 2.603€ (circa 31.240 euro l’anno)

Su questo stipendio, le tasse pagate dal datore di lavoro ammontano a 1.200 euro circa, il che fa salire la tassazione sullo stipendio complessiva a 2.642 € (aliquota fiscale reale pari al 66% o circa il 65% tenendo conto delle detrazioni), al netto di eventuali detrazioni fiscali spettanti per familiari a carico.

Ricordiamo che in questo caso non c’è alcun Bonus in busta paga, indipendentemente dalle detrazioni spettanti.

Calcolo ed esempi si stipendio nel 2025

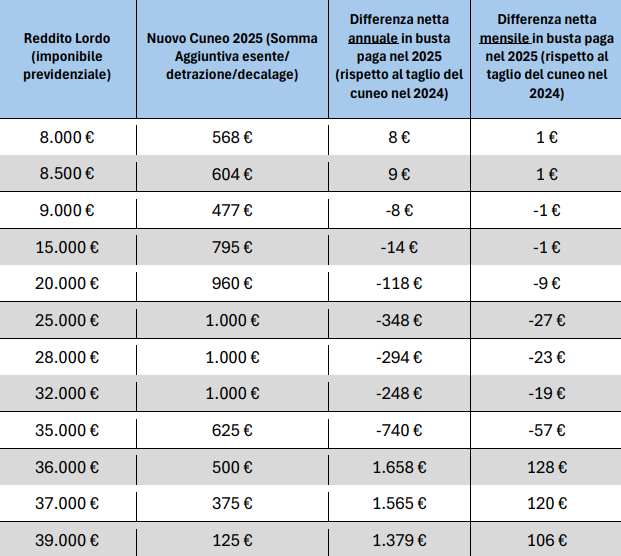

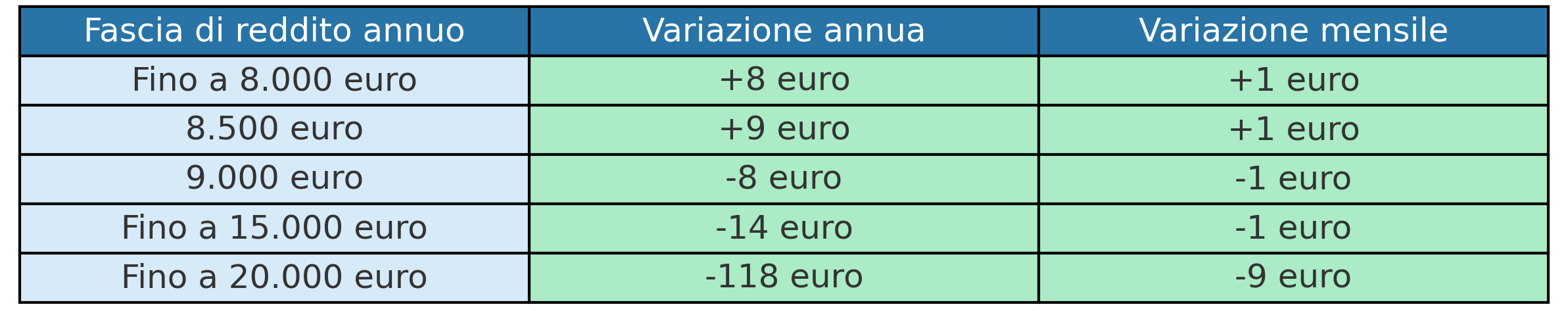

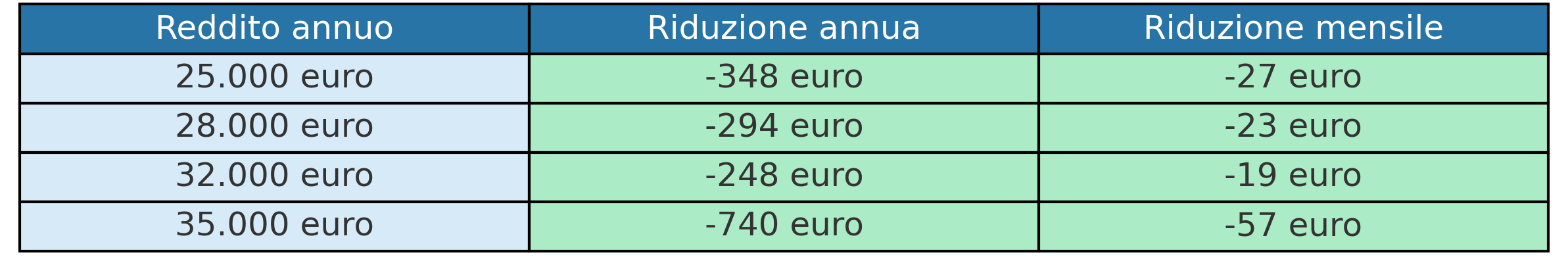

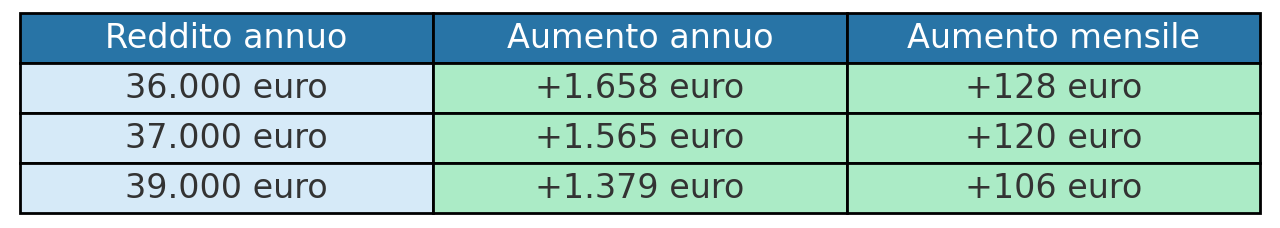

In attesa che diventi legge la riforma del cuneo fiscali inserita nel disegno di legge della Manovra 2025, le prime simulazioni sullo stipendio in busta paga per il prossimo anno sono le seguenti:

Ed ecco le stile UIL sul vantaggio 2025 legato al nuovo cuneo fiscale: