Il decreto attuativo del nuovo credito d’imposta per la Transizione 5.0 agevola i progetti di innovazione avviati a partire dal 1° gennaio 2024 e completati entro il 31 dicembre 2025.

Di seguito, esploriamo i beneficiari, la tipologia di incentivo, le condizioni di accesso, le scadenze, e forniamo tabelle riepilogative e link utili per la domanda.

Credito d’imposta Transizione 5.0

Il Credito d’Imposta 5.0 – di cui l’articolo 38 del DL n. 29/2024 convertito, con modifiche, dalla Legge n.59/2024 – è un incentivo fiscale destinato alle imprese che effettuano nuovi investimenti in beni materiali e immateriali strumentali all’esercizio d’impresa.

Gli investimenti devono portare a una significativa riduzione dei consumi energetici, supportando così la transizione verso un’economia più sostenibile e basata su fonti rinnovabili.

Riduzione minima dei consumi energetici

- Riduzione complessiva dei consumi energetici della struttura produttiva non inferiore al 3%.

- Riduzione dei consumi energetici dei processi interessati dall’investimento non inferiore al 5%.

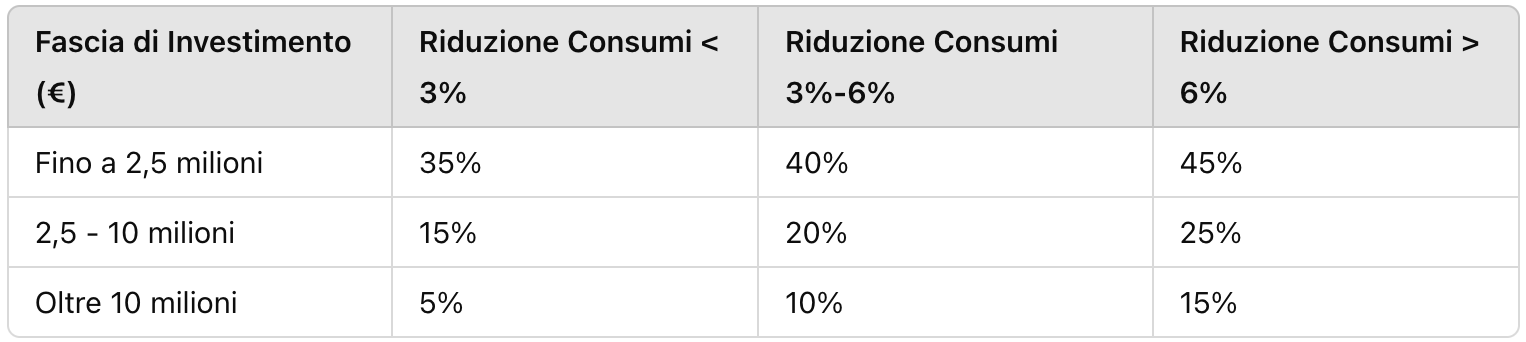

Tabella dei benefici fiscali

Beneficiari degli incentivi 5.0

Possono accedere al Credito d’Imposta 5.0 tutte le imprese residenti nel territorio dello Stato e le stabili organizzazioni di soggetti non residenti.

Non vi sono restrizioni basate sulla forma giuridica, il settore economico, la dimensione o il regime fiscale dell’impresa. Tuttavia, sono escluse le imprese in stato di liquidazione volontaria, fallimento, concordato preventivo senza continuità aziendale, o sottoposte ad altre procedure concorsuali.

Condizioni e requisiti di accesso al tax credit

Sono ammessi i progetti avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025. La data di avvio del progetto è quella del primo impegno giuridicamente vincolante, mentre la data di completamento è la data di effettuazione dell’ultimo investimento.

È necessario che tali progetti comportino una riduzione dei consumi energetici della struttura produttiva almeno del 3% o, alternativamente, una riduzione dei consumi energetici dei processi interessati almeno del 5%.

La data di avvio del progetto è determinata dal primo impegno giuridicamente vincolante per l’acquisto dei beni oggetto di investimento, mentre la data di completamento è specificata dalla data di effettuazione dell’ultimo investimento.

Investimenti e spese agevolabili

- Investimenti in beni materiali e immateriali nuovi strumentali all’esercizio d’impresa.

- Investimenti per l’autoproduzione e autoconsumo di energia da fonti rinnovabili (escluso biomasse).

- Spese di formazione finalizzate all’acquisizione di competenze nelle tecnologie digitali ed energetiche.

Il limite massimo dei costi ammissibili è pari a 50 milioni annui per ciascun beneficiario, in riferimento all’anno di completamento dei progetti di innovazione.

Requisiti DNSH

Per garantire il rispetto del principio di non arrecare danno significativo all’ambiente (DNSH) secondo l’art. 17 del Regolamento UE n.852/2020, non sono ammissibili al beneficio i progetti di innovazione che riguardano:

- Attività direttamente connesse ai combustibili fossili, salvo alcune eccezioni previste nel Decreto attuativo.

- Attività nel sistema di scambio di quote di emissione dell’UE (ETS) che generano emissioni di gas serra superiori ai parametri di riferimento. Sono però consentiti gli investimenti in attività che non impattano direttamente sui consumi energetici monitorati o che riducono le emissioni rispetto all’anno precedente, al netto delle variazioni produttive e delle condizioni esterne. Tuttavia, gli impianti con un’intensità emissiva superiore all’80mo percentile restano esclusi.

- Attività connesse a discariche, inceneritori e impianti di trattamento meccanico biologico, con alcune eccezioni nel Decreto attuativo.

- Attività che generano elevati livelli di sostanze inquinanti classificabili come rifiuti speciali pericolosi secondo il Regolamento UE n.1357/2014. Anche qui, sono ammesse le innovazioni che non aumentano i rifiuti speciali pericolosi per unità di prodotto o che interessano siti industriali che producono meno del 50% in peso di tali rifiuti destinati allo smaltimento.

Questo insieme di esclusioni e condizioni assicura che i progetti beneficiari del credito d’imposta contribuiscano effettivamente alla sostenibilità ambientale e alla riduzione delle emissioni inquinanti.

Scadenze da rispettare

| Condizione | Data / Percentuale |

|---|---|

| Inizio progetti ammissibili | 1° Gennaio 2024 |

| Riduzione consumi energetici | ≥ 3% o ≥ 5% per processi specifici |

| Scadenza ordini e acconti | 31 Dicembre 2024 (≥ 50%) |

| Completamento progetti | 31 Dicembre 2025 |

| Comunicazione completamento | 28 Febbraio 2026 |

Come fare domanda

Per accedere al Credito d’Imposta 5.0, le imprese devono presentare domanda al Gestore Servizi Energetici (GSE) attraverso una procedura telematica. Questa modalità differisce dai precedenti crediti d’imposta 4.0, richiedendo una presentazione formale per accedere alle risorse disponibili, che ammontano a 6,3 miliardi di euro. Le domande sono accettate fino all’esaurimento delle risorse stanziate.

Una delle novità più importanti è che si potrà attivare una sola pratica alla volta per impresa: soltanto dopo l’invio della comunicazione ex post e dell’approvazione del GSE si potrà fare una nuova pratica.

Se il progetto si riferisce a due o più processi, si prende a riferimento la struttura produttiva.

Certificazioni e verifiche

La procedura di domanda richiede la presentazione di diversi documenti, tra cui una certificazione ex ante sul risparmio energetico previsto e una certificazione ex post che attesti l’effettiva realizzazione dei risparmi. Queste certificazioni devono essere rilasciate da valutatori indipendenti, i cui requisiti saranno definiti da un decreto attuativo.

- Certificazioni tecniche e contabili attestano la riduzione dei consumi energetici e ilsostenimento delle spese.

- Il GSE (Gestore dei Servizi Energetici) svolge il ruolo di verifica e monitoraggio dei progetti.

Un’agevolazione è prevista per le PMI: le spese sostenute per le certificazioni sono riconosciute in aumento del credito d’imposta per un importo fino a 10.000 euro.

I controlli non scatteranno soltanto a procedura ultimata, ma potrebbero essere avviati, per quanto possibile, già dopo la prenotazione, quindi nella fase di comunicazione ex ante, ad esempio per la verifica del calcolo del risparmio stimato.

Soggetti abilitati alla certificazione

Il decreto attuativo amplia le categorie di soggetti titolati a produrre le certificazioni, non più solo Esperti in Gestione dell’Energia (EGE) oppure Energy Service Company (ESCo) ma include gli organismi di valutazione della conformità accreditati ai sensi di almeno alcuni standard di accreditamento nella loro versione in vigore (esclusivamente a titolo esemplificativo ma non esaustivo: UNIC EI EN ISO IEC 17029, UNI EN ISO 14065, ecc.).

Inoltre, il decreto attuativo comunica che sono titolati anche gli ingegneri iscritti nelle sezioni A dell’albo professionale in processo di specifici diplomi di laurea (esclusivamente a titolo esemplificativo ma non esaustivo: L07, L09, LM22-23-25-28, ecc.).

Tutti i soggetti devono essere in possesso dei “requisiti di professionalità” nonché di “indipendenza, imparzialità e onorabilità” e pertanto dovranno dichiarare “di non trovarsi in alcuna delle situazioni di conflitto di interessi, anche potenziale, ai sensi della vigente normativa in materia e di non aver riportato condanne penali”.

Comunicazione ex ante

Nel caso in cui un’azienda non dovesse portare a compimento il percorso che porta alla fruizione del credito d’imposta previsto dal piano Transizione 5.0, una volta chiusa quella pratica potrà dirottare le proprie attenzioni sul piano Transizione 4.0 senza dover ripetere la comunicazione di avvio degli investimenti (ex ante) già prodotta per il piano Transizione 5.0.