La legge di conversione del Decreto IRPEF ha modificato le modalità con cui i datori di lavoro possono recuperare il credito in busta paga (bonus da 80 euro al mese), aprendo anche alla compensazione tramite modello F24: la novità è contenuta nel comma 5 dell’articolo 1 della legge 89/2014, in vigore dal 24 giugno. Tutte le regole applicative sono contenute nella circolare dell’Agenzia delle Entrate 22/E dell’11 luglio, che integra le due precedenti circolari sull’applicazione del bonus, ossia la 8/E del 28 aprile 2014 (calcolo) 9/E del 14 maggio 2014 (casi particolari).

=> Bonus IRPEF: istruzioni INPS per datori di lavoro

Vecchia e nuova procedura

La precedente formulazione della norma prevedeva che il datore di lavoro utilizzasse, per pagare il bonus 80 euro in busta paga, l’ammontare delle ritenute fiscali disponibili fino a capienza e poi, per l’eventuale differenza, i contributi dovuti per il medesimo periodo di paga. La nuova indicazione prevede che le aziende recuperino le somme in compensazione utilizzando il modello F24. In pratica, sono state ampliate le possibilità di recupero, non più riferite alle ritenute fiscali e contributive della singola posizione del lavoratore ma compensabili con qualsiasi imposta. Fanno eccezione gli enti pubblici e le amministrazioni dello Stato, che invece recuperano le somme anche tramite la riduzione delle ritenute fiscali ed eventualmente di quelle contributive. In quest’ultimo caso, sarà poi l’INPS (o l’istituto previdenziale di riferimento) a recuperare le proprie spettanze attraverso le ritenute da versare mensilmente all’Erario.

Compensazione

Il codice tributo da utilizzare in F24 è “1655“, denominato “Recupero da parte dei sostituti d’imposta delle somme erogate ai sensi dell’articolo 1 del decreto-legge 24 aprile 2014, n. 66” (risoluzione 48/E del 2014). Il codice tributo deve essere esposto nella sezione Erario del modello di pagamento F24, mentre gli importi a debito compensati potranno riferirsi, a seconda dell’oggetto del versamento, alla medesima sezione Erario o alle sezioni INPS, Regioni, IMU e altri tributi locali, altri enti previdenziali e assicurativi.

Come sottolinea l’Agenzia delle Entrate, i sostituti d’imposta possono utilizzare per questa compensazione qualsiasi importo a debito esposto nel medesimo modello F24, anche in sezioni diverse dalla sezione Erario. L’eventuale credito che non viene utilizzato in compensazione, può essere utilizzato nei successivi versamenti effettuati con il modello di pagamento F24.

=> Bonus IRPEF, compensazione anche con debiti a ruolo

Importante: non si applicano, in questo caso, i limiti normalmente previsti per le compensazioni, pari a 700mila euro (articolo 34 legge 388/2000). E nemmeno i paletti relativi al recupero delle imposte erariali in presenza di debiti con il Fisco iscritti a ruolo sopra i 1500 euro (articolo 31 Dl 78/2010). In parole semplici, le possibilità di compensazione del bonus Irpef sono assicurate, per l’intera cifra pagata (indipendentemente dal fatto che superi a meno i normali limiti annui delle compensazioni), e indipendentemente dalla situazione fiscale dell’azienda.

Casi particolari

Se un sostituto d’imposta, pagando le retribuzioni relative a un dato mese, recupera il credito in precedenza già erogato ad altri lavoratori (per esempio, perché le circostanze richiedono un ricalcolo del credito), potrebbe di conseguenza maturare un diverso credito o un debito con l’Erario. Ecco la procedura da eseguire: l’azienda prima deve confrontare l’importo del credito erogato ai lavoratori con quello del credito recuperato (nello stesso mese), poi se l’importo del credito pagato è superiore a quello recuperato, dovrà utilizzare in compensazione solo l’importo netto a credito risultante dalla differenza. Se viceversa l’importo erogato è inferiore a quello recuperato, l’azienda dovrà effettuare un versamento pari all’importo netto a debito entro gli ordinari termini di versamento delle ritenute d’acconto, sempre utilizzando il codice tributo 1655, esposto nella sezione Erario, in corrispondenza delle somme indicate nella colonna “importi a credito compensati“, con l’indicazione nel campo “rateazione/regione/prov./mese rif.” e nel campo “anno di riferimento“, del mese e dell’anno in cui è avvenuta l’erogazione del beneficio fiscale, rispettivamente nel formato “00MM” e “AAAA”.

Esempi di compilazione F24

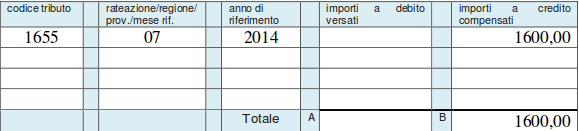

L’anno e il mese di pagamento (campo rateazione/regione/prov/mese rif) vanno riferiti al giorno in cui viene effettivamente erogato il credito d’imposta quindi in pratica il giorno di pagamento dello stipendio. Se ad esempio il sostituto d’imposta paga il 10 luglio 2014 gli stipendi relativi al mese di giugno 2014, attribuendo un credito pari a 1.600 euro, la sezione Erario del modello F24 andrà compilata nel modo seguente:

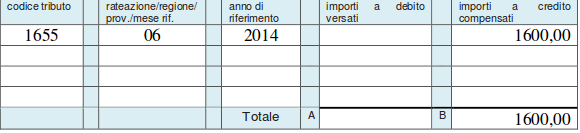

Se invece il sostituto paga gli stipendi (sempre di giugno) il 27 giugno, sempre ipotizzando un credito di 1.600 euro, la sezione Erario andrà compilata così:

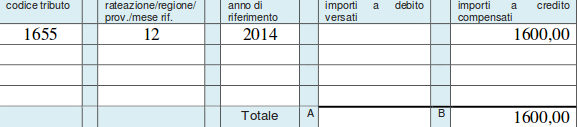

Il riferimento al mese e all’anno di erogazione del creduto va mantenuto anche nel caso in cui il sostituto utilizza il credito in compensazione nel 2015. Se ad esempio l’azienda paga il 10 dicembre 2014 gli stipendi di novembre 2014, e poi utilizza il credito nel 2015, la sezione Erario del modello F24 andrà comunque compilata nel seguente modo:

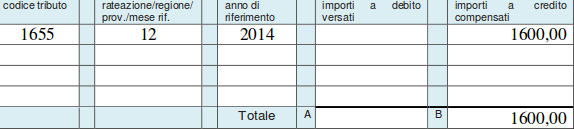

Importante: se l’erogazione del credito (pagamento dello stipendio) avviene entro il 12 gennaio è considerata come avvenuta nel dicembre 2014. Quindi, se ad esempio l’azienda paga il 10 gennaio 2015 gli stipendi di dicembre 2014, la sezione Erario andrà compilata così:

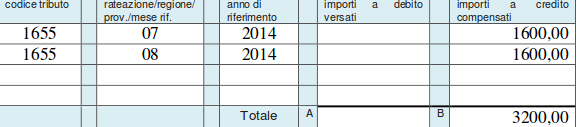

E’ possibile utilizzare il medesimo modello F24 per recuperare importi erogati in più mesi. In questo caso, occorre indicarli in righe distinte. Esempio: l’azienda paga il 10 luglio 2014 gli stipendi relativi al giugno 2014, attribuendo un credito pari a 1600 euro, e poi il 10 agosto 2014 gli stipendi di luglio 2014, sempre con un credito pari a 1.600 euro. Ecco come si compila la sezione Erario:

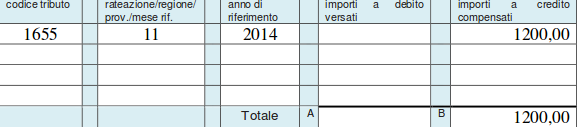

Vediamo adesso l’esempio specifico del caso in cui il sostituto in un determinato mese eroga il credito ad alcuni lavoratori e lo recupera da altri, e può quindi utilizzare in compensazione solo l’eventuale differenza risultante. Ipotizziamo che l’azienda paghi il 10 novembre 2014 gli stipendi di ottobre 2014, erogando un credito pari a 1600 euro, e contestualmente recuperi da altri lavoratori un credito pari a euro 400 euro. La differenza è un netto di 1200 euro, da esporre nel seguente modo in F24:

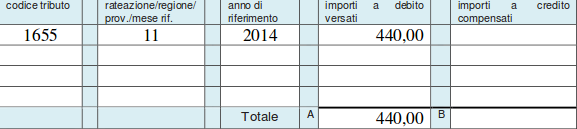

Se viceversa la differenza è un importo a debito, quindi se ad esempio l’azienda paga il 10 novembre 2014 gli stipendi di ottobre 2014, erogando un credito pari a 360 euro, e contestualmente recupera da altri lavoratori un credito pari a 800 euro, la differenza è un importo a debito a 440 euro, da esporre nel seguente modo:

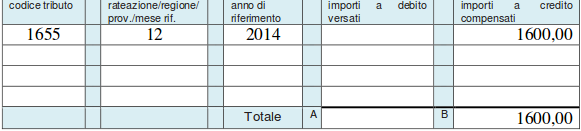

Infine, i conguagli di fine anno. Anche se l’azienda li effettua nei mesi di gennaio e febbraio 2015, deve utilizzare il codice tributo 1655 e come riferimento di mese e anno il dicembre 2014. Esempio: il sostituto d’imposta paga il 10 febbraio 2015 gli stipendi di gennaio 2015, erogando in sede di conguaglio nello stesso giorno, un creditodi 1600 euro. La sezione Erario del modello F24 andrà compilata nel modo seguente:

11 luglio 2014