E’ uno dei punti centrali della riforma fiscale all’esame del Parlamento: la tax expenditure, ovvero la revisione delle detrazioni e deduzioni. Sono anni che il Governa cerca di mettere mano a questo riordino, evidentemente senza risultati visto che il numero delle agevolazioni è progressivamente salito.

Come sottolinea Mauro Marè – presidente della Commissione del Ministero delle Finanze che ogni anno redige il rapporto sulle spese fiscali (intese come tax credit, detrazioni e deduzioni) allegato al bilancio statale, in audizione al Senato (commissione Finanze) – il tasso di crescita è stato continuo e permanente: nel 2016 il numero di voci era pari a 444 voci, ad oggi siamo arrivati a 626.

Il punto fondamentale è che gran parte di queste agevolazioni sono poco efficienti, riguardano un numero esiguo di contribuenti e drenano risorse senza produrre equità né crescita.

Il sistema delle detrazione fiscali

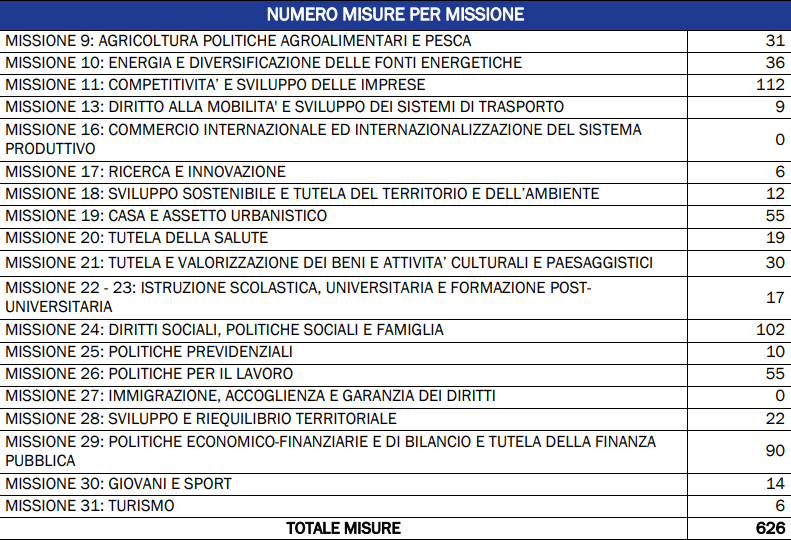

Il numero più elevato di voci di spesa fiscale, tra detrazioni e deduzioni, si concentra nel capitolo “competitività e sviluppo delle imprese” (112 voci), seguito da “diritti sociali, politiche sociali e famiglia”, con 102 voci (in larga parte spiegata dall’emergenza sanitaria), e “politiche economico-finanziarie e di bilancio e tutela della finanza pubblica” con 90 voci. Seguono le “politiche per il lavoro” (55 voci) e “casa e assetto urbanistico” (55 voci).

Un sistema poco equo ed efficiente

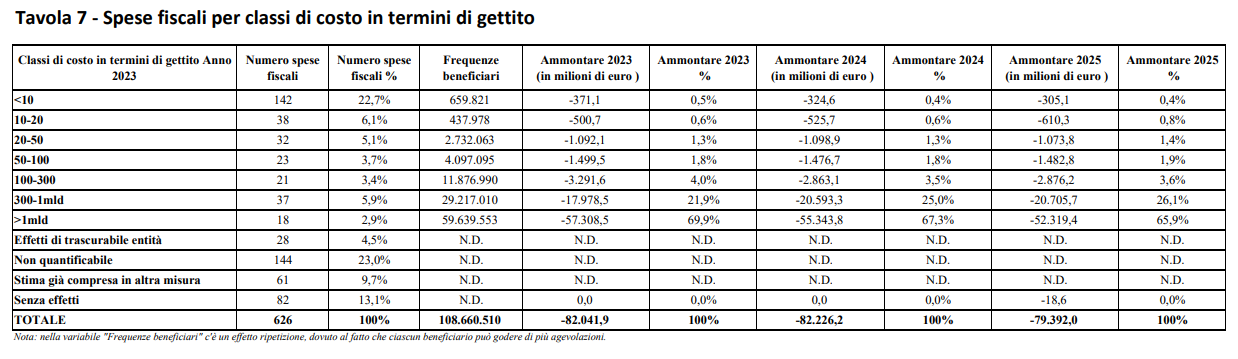

Il punto è che l’importo medio delle spese fiscali per contribuente risulta essere molto contenuto, «più della metà delle spese fiscali presenta un costo inferiore a 10 milioni di euro, o è senza effetti o non è quantificabile». Per la precisione, ci sono 142 agevolazioni, il 22,7%, che riguardano 659mila 821 contribuenti, e altre 254 (circa il 40%) che hanno effetti di trascurabile entità, oppure non quantificabili, oppure senza effetti).

In pratica, spiega Marè, «le spese fiscali tendono ad avere nel nostro Paese un carattere non sistemico e una natura alquanto frammentata, che ne mette in evidenza il prevalente utilizzo per finalità politiche e di scambio con i vari gruppi di interesse».

Non solo: «una rapida analisi di alcuni casi esteri ha permesso di mettere in evidenza che l’esperienza italiana in materia di spese fiscali, si caratterizza non solo per gli importi rilevanti di spesa e di gettito perduto – come deviazione dal regime normale e dallo standard legale – ma soprattutto sul piano del numero di voci di spesa, che appare, a nostra conoscenza, uno dei più elevati tra i diversi paesi». In sintesi, una situazione «abbastanza unica nel panorama dei paesi Ocse».

Come impostare la riforma delle detrazioni fiscali

In conclusione, secondo Marè, questo aspetto è fondamentale «se si vuole immaginare un percorso di revisione e di razionalizzazione delle varie voci di spesa fiscale, che consideri gli effetti economici e distributivi e la loro coerenza con l’attuale situazione economica e gli obiettivi tributari generali, ma soprattutto se si vuole effettuare una riduzione significativa delle spese fiscali nel nostro paese».

Il «contesto di benefici e vantaggi molto diffusi e parcellizzati suggerisce che un’azione di revisione delle tax expenditures» che deve «basarsi su un’azione sistemica, che affronti nel complesso il costo elevato e la dispersione dell’insieme di voci di spesa fiscale, piuttosto che operazioni settoriali o “voce per voce”, che avrebbero effetti molto parziali e rischierebbero di essere inefficaci o di essere vanificate nel processo di approvazione della Legge di Bilancio».

Cosa prevede il dd delega di riforma fiscale

Il presidente della Commissione spese fiscali suggerisce un approccio sistemico, che in effetti è previsto dal ddl di delega fiscale. Ma con un’impostazione che fondamentalmente cambia la struttura stessa delle regole impositive, con il passaggio (progressivo e sul ungo periodo) all’aliquota unica, e il recupero dei principi costituzionalmente garantiti di progressività del sistema fiscale demandati proprio a un nuovo sistema di detrazione e deduzioni.

Qui il discorso è complesso, perché evidentemente la delega si riferisce anche alle detrazioni legati alle tipologie di reddito (da lavoro dipendente, autonomo, parasubordinato, da pensione), che in realtà non sono comprese, per esempio, nei sopra citati prospetti sulle spese fiscali. E anche perchè non ci sono, al momento, molte indicazioni su come questo passaggio verrà attuato. La delega fa solo riferimento alla necessità di salvaguardare i seguenti ambiti:

- la composizione del nucleo familiare e i costi sostenuti per la crescita dei figli;

- la tutela del bene casa e di quello della salute delle persone, dell’istruzione, della previdenza complementare;

- gli obiettivi di miglioramento dell’efficienza energetica.