Finanza SRI e integrazione dei criteri ESG (Environmental, Social and Governance) negli investimenti di enti previdenziali, fondazioni di origine bancaria e comparto assicurativo.

Sono i trend emersi dal quarto rapporto di Itinerari Previdenziali sulle politiche di investimento degli attori istituzionali italiani, in base al quale il 56% di questi soggetti adotta politiche sostenibili e cresce il numero di coloro che applicano principi di investimento socialmente responsabile a percentuali consistenti del proprio patrimonio (il 42% si colloca nella fascia tra il 75% e il 100% del patrimonio, in forte aumento rispetto al 37% nel 2021).

Investimenti ESG

Nella maggior parte dei casi i criteri ESG privilegiano le esclusioni (58%), che riguardano soprattutto prodotti collegati al mercato delle armi (87%), ma sono molti anche gli enti che escludono investimenti riconducibili a pornografia (72%) e lavoro minorile (62%). Ancora indietro, invece le esclusioni d’investimento per mancata parità di genere, applicate solo nel 17% dei casi.

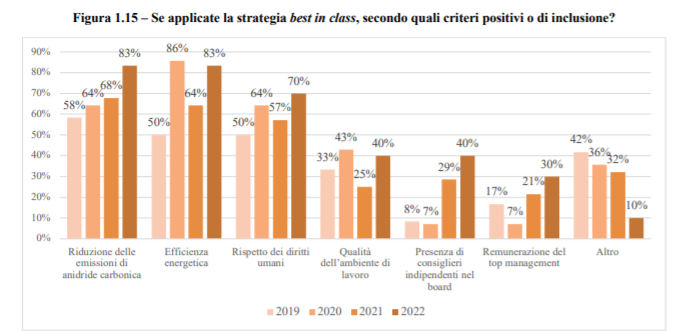

Di contro, i best in class privilegiano tematiche ambientali, riduzione emissioni ed efficienza energetica, seguiti da rispetto dei diritti umani, staccati ambiente di lavoro, consiglieri indipendenti nel board, remunerazione del top management.

Tra i criteri ESG adottati, emergono anche investimenti tematici (38%) e impact investing (35%).

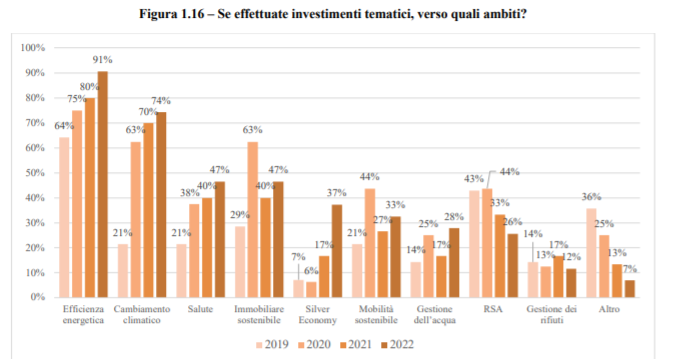

- Gli investimenti tematici si concentrano su efficienza energetica, cambiamenti climatico, salute, immobiliare sostenibile, silver economy, quest’ultima in forte crescita, dal 17% del 2021 al 37 per cento.

- Per l’impact investing prevale il social housing, seguito dai green bond.

Resta invece contenuto il ricorso all’engagement, strategia che forse comporta difficoltà di attuazione e/o viene ritenuta meno efficace per gli obiettivi di sostenibilità degli enti.

I trend futuri

Per quanto riguarda le prospettive future degli investimenti ESG, al primo posto spiccano gli investimenti tematici, seguiti dalle esclusioni e dall’impact investing. In crescita anche le convenzioni internazionali. Gli investimenti futuri si concentrano in particolare su energie rinnovabili e salute. Seguono tecnologia, infrastrutture, silver economy.

=> La finanza sostenibile per le PMI, i modelli da adottare

Cura dell’ambiente, efficientamento energetico, innovazione digitale, infrastrutture sociali e abitative sono anche ambiti individuati come centrali per il PNRR, e in questo senso le politiche di ecosostenibilità degli investitori istituzionali possono ricoprire un ruolo chiave nel rilancio dell’economia post Covid, come spiega Alberto Brambilla, presidente di Itinerari Previdenziali:

I fondi nazionali ed europei per la transizione ecologica e digitale , uniti agli investimenti dei player istituzionali orientanti alla finanza SRI, potrebbero auspicabilmente rappresentare un’efficace formula di “collaborazione pubblico-privato” in grado di consentire il rilancio dell’economia italiana nel prossimo decennio.