La Flat Tax è un sistema fiscale caratterizzato da un’aliquota fissa al 15% (imposta sostitutiva ridotta al 5% per i primi cinque anni di nuova attività), che con il Governo Meloni è stato interessato da ulteriori agevolazioni: dal 2023 è scattata l’estensione della soglia massima fino a 85mila per i suoi beneficiari, sebbene sia stata introdotta la fuoriuscita dal regime nello stesso anno d’imposta qualora si sfori il tetto dei 100mila euro.

I contribuenti accedono ad un regime forfettario godono pertanto di una tassa piatta, ossia un metodo di tassazione dei redditi non progressivo – a differenza di quello previsto dagli scaglioni IRPEF – che ad oggi si applica solo alle Partite IVA e rappresenta un netto vantaggio.

Ma non sempre la tassa piatta conviene a tutti. Vediamo di capire vantaggi e svantaggi della Flat Tax, categorie alle quali conviene di più.

Flat Tax: pro e contro

Confrontando le aliquote IRPEF con l’imposta sostitutiva del 15%, verrebbe da dire che la Flat Tax conviene sempre a professionisti e imprenditori individuali in luogo del regime ordinario. Bisogna però considerare il fatto che i forfetari non possono beneficiare di deduzioni e detrazioni fiscali previste per le persone fisiche.

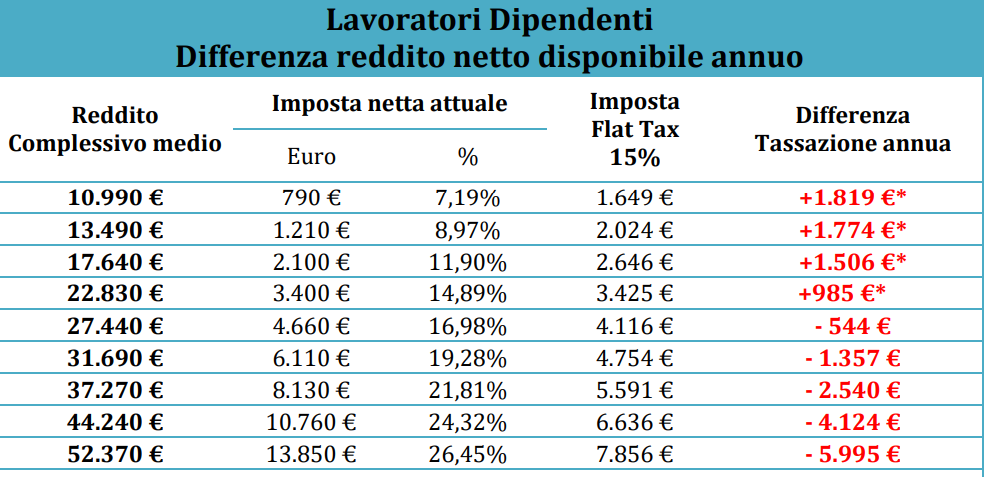

Ipotizzando che lo stesso meccanismo di Flat Tax venga applicato ai contribuenti IRPEF, la tassa piatta converrebbe soprattutto a coloro che non hanno detrazioni di cui poter fruire, quindi ad esempio a:

- single o contribuenti senza familiari o figli a carico;

- coloro che non hanno spese da detrarre, come medicine, interessi passivi sui mutui, lavori di ristrutturazione edilizia o di riqualificazione energetica degli edifici e così via.

Dipendenti IRPEF e Forfettari a confronto

Non è un caso che il Governo Meloni voglia rimettere mano alla riforma IRPEF, perché in questo modo si potrebbe alleggerire il caso fiscale soprattutto per i dipendenti, che a parità di reddito oggi tassati in misura maggiore rispetto ai forfettari. Nei piani dell’esecutivo Meloni c’è proprio l’intenzione di ridurre le aliquote IRPEF, per avvicinare il più possibile la tassazione dei dipendenti a quella degli autonomi nella medesima fascia di reddito. Nel tempo, fino ad un sostanziale allineamento.

Se saliamo di reddito, poi, i vantaggi della tassa piatta si fanno ancora più evidenti. La Flat Tax va infatti a favorire coloro che hanno redditi più alti, che con l’attuale divisione in scaglioni pagano più tasse, penalizzando invece i meno abbienti.

A quali redditi converrebbe la Flat Tax

Secondo alcune simulazioni UIL i redditi lordi annui da 26.600 euro pagano più tasse sotto il regime IRPEF rispetto a quello forfettario.

Flat Tax: chi ci ha guadagnato nel 2023

In base ai calcoli dell’Ufficio parlamentare di bilancio – sulla base dei contribuenti che scelgono il forfettario – sono circa 60mila coloro i quali hanno ottenuto davvero maggiori vantaggi dalla nuova flat tax fino a 85mila euro prevista dalla Legge di Bilancio 2023, pari al 33% degli appartenenti alla classe di fatturato interessata e al 40% dei potenziali beneficiari.

Questo, rispetto ad una platea di 130mila Partite IVA che potenzialmente potrebbero oggi accedere nel nuovo perimetro per la tassa piatta (ossia con fatturato tra 65mila e 85mila euro e che soddisfano gli altri requisiti per accedere al regime forfettario.

Il beneficio medio della flat tax è pari a 7.700 euro, di cui 5.900 euro derivano dal passaggio dall’IRPEF alla tassazione sostitutiva, 1.050 euro dalla riduzione dei contributi e 750 euro dall’esenzione IVA. Per categoria, i professionisti ne beneficiano in media per 9.600 euro mentre le imprese per 5.600 euro, con il 25% dei primi che ha un beneficio superiore a 13.264 euro.

Come si valuta la convenienza della flat tax

Per comprendere la convenienza della flat tax bisogna confrontare la tassa piatta con l’imposizione IRPEF nel regime ordinario di pari fascia di reddito, associando poi le specifiche regole (detrazioni, deduzioni, IVA). Il vantaggio reale dipenderà dal reddito ma anche dalla redditività effettiva (reddito su ricavo) in base ai coefficienti di settore.

Un ulteriore parametro di valutazione è la valutazione fiscale di eventuali altri redditi: in questo caso, la tassa piatta risulta ancora vantaggiosa. Su tutto questo, si aggiunge la considerazione su impatto dei contributi e disapplicazione IVA.